真正的利好

全文2621字,阅读约需4分钟

嘉实财富首席宏观分析师 谭华清博士

近期,证监会的政策频出,我们看到了很多亮点和诚意。

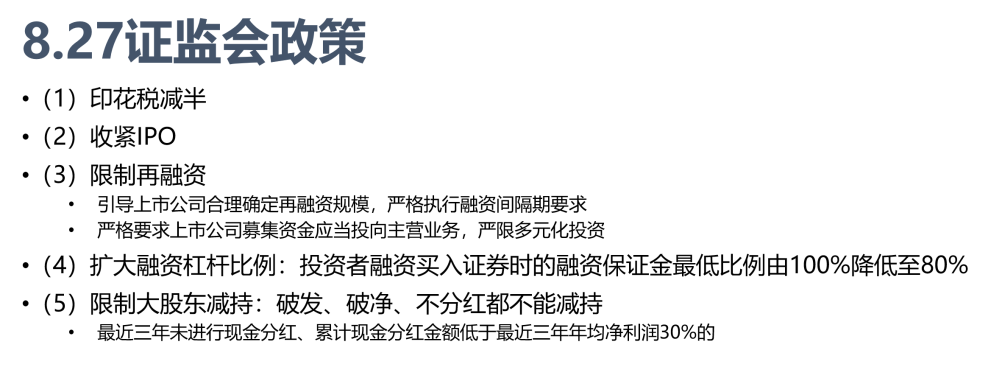

8月27号,证监会出了5个政策,市场谓之“五箭齐发”。相比之前的100+1、延长交易时间,每一条都是重磅。这些政策显示出了政府的专业性和诚意。对于整个A股市场,政策的主要意图是改善 A股的场内流动性。

首先是印花税减半,明显降低交易费用。

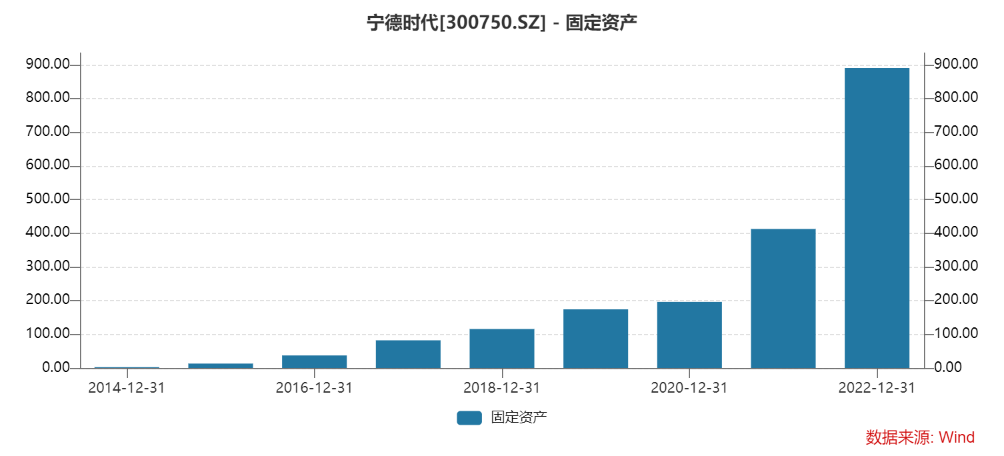

第二是收紧IPO,第三是限制再融资。再融资政策有一段时间比较开放,比如2021年,宁德时代推出500亿定增。舆论一片哗然。

宁德时代成立以来至2021年累计的投资总额差不多500多亿。再搞一个定增500亿,难道要再造一个宁德时代?

这显然是市场一个非常乐观的一个表征。限制再融资,引导上市公司合理确定再融资规模,就是回应了市场对于之前融资政策,尤其是融资机构,在确定融资金额的时候动辄就上百亿的关切。股市的钱并非取之不尽用之不完。

第四条扩大融资杠杆比例,投资者融资买入证券时的融资保证金,从100%降至80%。这个是什么意思?

比如说我的账户里面有150万现金,可以融资的最大金额是150万,也就是你的杠杆是1:1,现在你的杠杆应该说是1:1.2。客观上它会有利于增加高杠杆资金进入市场。

第五条叫限制大股东减持。限制大股东减持主要是三条,第一是破发不能减持,第二是破净不能减持,第三条最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,不能减持。这三条只要有一条不满足的话,就不能减持。

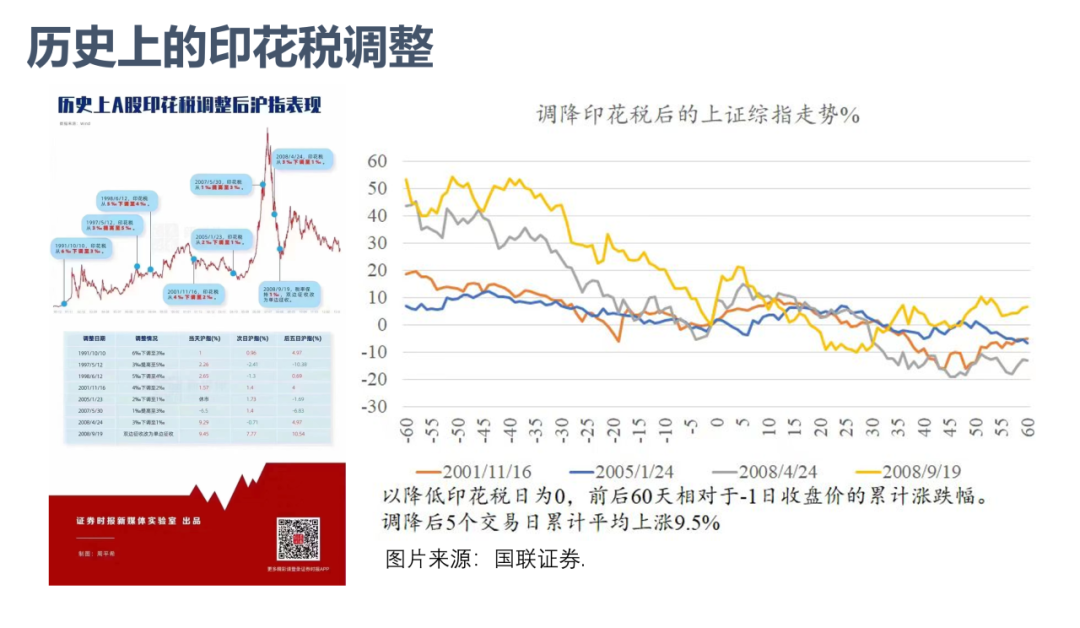

历史上我们调过多次印花税。很多机构对印花税的下调也做了很多的统计。在总体上它会在一周左右或者说两周左右,带来市场的上涨,调降之后5个交易日平均累计涨幅是5.9%,也就是说这个政策在历史上来说还是有效果的,但总体上是短期的。

最终整个市场的趋势并没有因为印花税的调整而改变,改变的只是它的节奏。

限制IPO、约束定增,还有提高再融资杠杆比例,它核心的目标是改善A股的场内流动性(也就是股票市场本身),短时间内IPO的上市公司比较少,对整个A股存量市场的资金吸纳,或者说抽血的作用就减少了。这些政策有助于降低股票供给增加的速度,有助于促进股票市场供求平衡。当前股票市场流动性欠佳,存量市场有变为减量市场的风险,需要开源节流。节流方面,限制IPO包括定增,包括调降印花税,还有约束大股东减持都能起到节流方面的效果。

开源的话就是要增加资金来流入市场。提高再融资杠杆的比例是一个方法。不需要增加投入本金就能够增加更多的资金。

注:来自格隆汇。

五条政策里面最重要的,即对于大股东减持的约束。

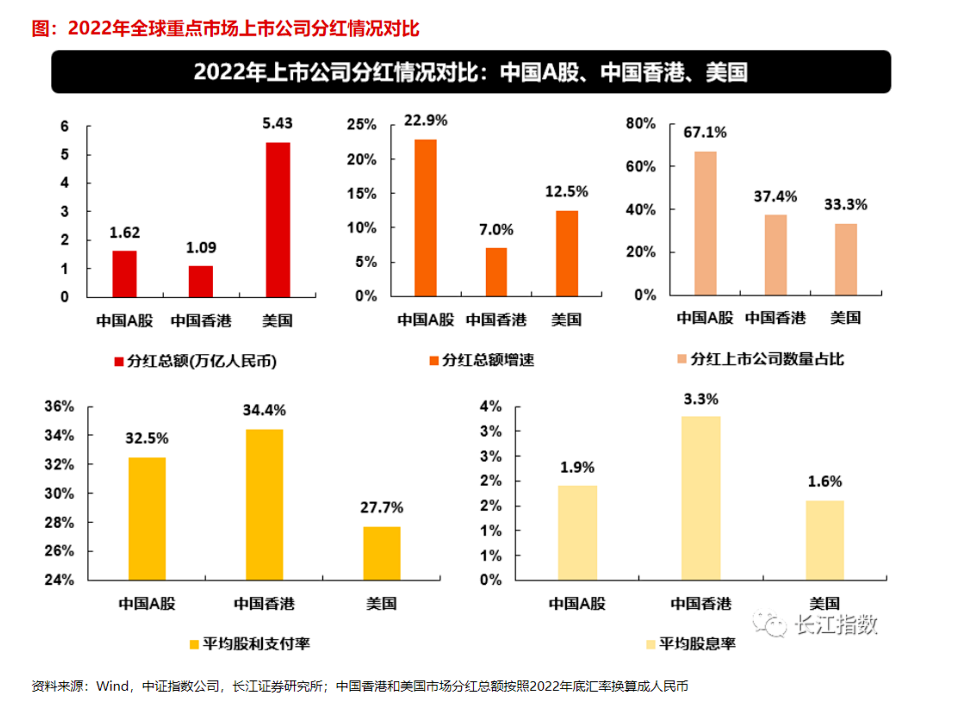

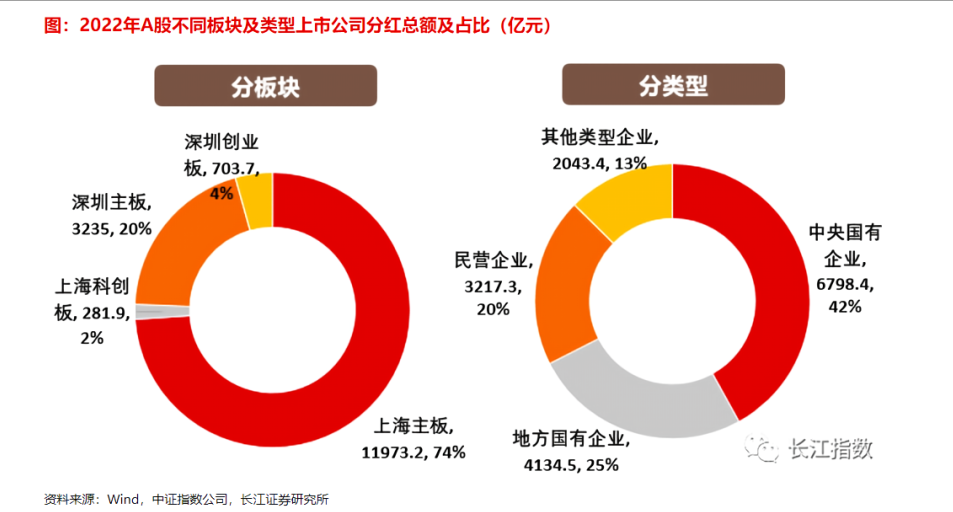

大家的印象当中A股好像不怎么分红。其实A股的分红率还是挺高的。根据长江证券的统计,2022年A股上市公司分红了1.62万亿,分红上市公司占比达到了67.1%,明显超过了美股。

国内A股分红板块方面主要集中在上海主板,创业板和科创板的分红率极低。

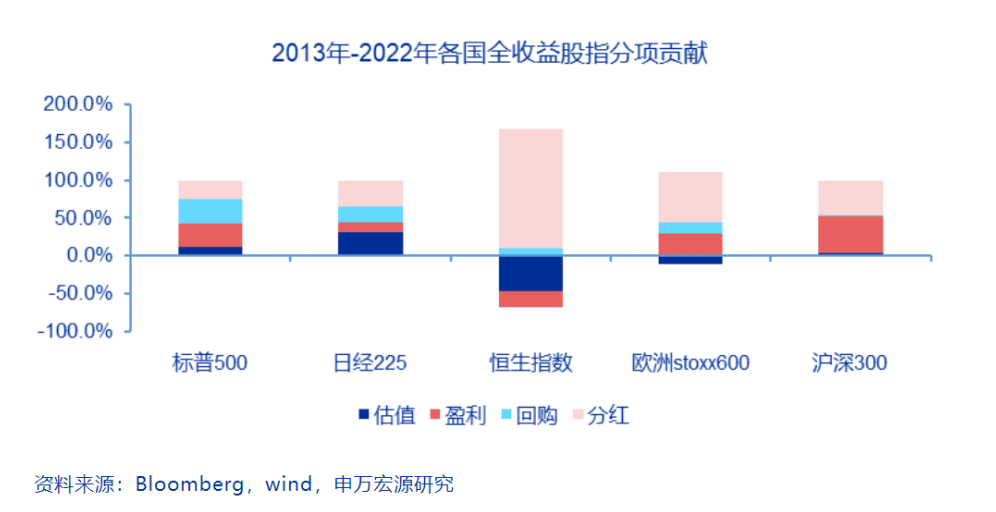

A股和美股的核心区别并不在分红,而在回购上面。

美国的上市公司热衷于回购,而A股回购的比例是非常小的。这次对减持做了一个强制性的约束,没有业绩就不能减持,没有分红也不能减持。这里没有业绩,主要是指的是破发和破净的情况。破发还有一种情况就是上市之初它的估值过高。所以以后券商辅助公司IPO的时候,定价要合理,尽量避免上市破发情况。从长远来看,这个政策会倒逼上市公司改善业绩,提升分红,真正站在投资者角度。过去二级市场投资体验不好,一个重要的原因就是上市公司的股东们没有站在投资者的角度去考虑利益,分红的持续性较差。破净不能减持意味着你公司经营不好的话就容易破净,所以破净不能减持,也同样是倒逼上市公司控制人提升竞争力,做好业务。

最近三年没有进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,不得减持。这样的话,上市公司有动力搞好经营、产生利润,这样才能分红。这个政策一方面站在投资者长期利益的角度出发,另一方面也会在制度上鼓励上市公司做好自己的本职工作。同时督促券商在后续辅导企业上市时,估值上定价更加合理。此外,还要注意破发、破净、不分红这三条是或的关系。即,没有破发,没有破净,但如果最近三年内不分红也不能减持。

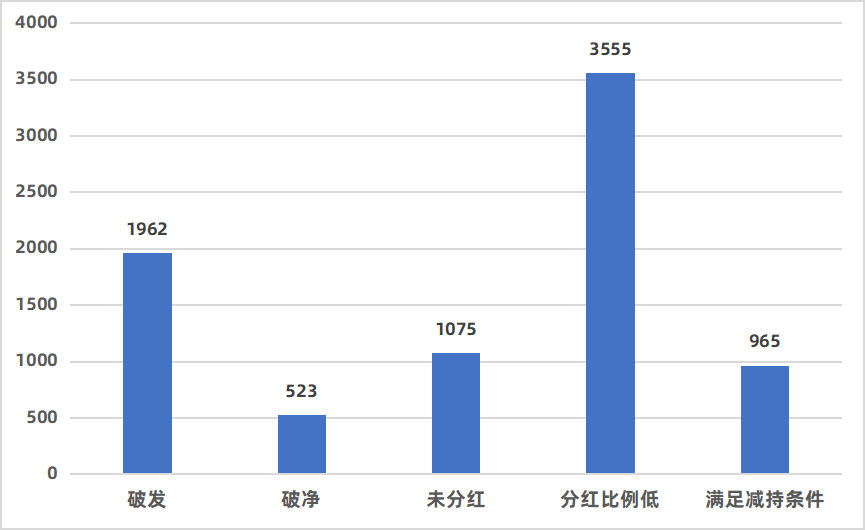

根据Wind数据统计分析,截至2023年8月27日,破发的上市公司接近2000家,破净的接近500家,最近三年内未分红的接近1000家,最近三年分红比例低于30%的接近3500家。可以看出,影响面最大的是分红比例不低于30%这一条。

数据来源:Wind,招商证券。统计截至2023年8月27日.

可以看出,分红的上市公司比例是很高的,但分红的总金额占净利润的比例相对较低。也就是说,它并不是没有分,而是分的少。

如果把这些条件都放进去的话,发现满足减持条件的只有900多家。整个6000多家上市公司只有900多家满足减持条件,5000多家没有满足减持条件。说明这个减持新规让绝大多数上市公司都受到了约束。从受约束面来看,这个政策是有诚意的。相反,如果说这个政策只是约束了很少一部分上市公司,大部分公司都能突破的话,这个政策可能就是形同虚设,更像是安慰剂。

总结一下,本轮政策的核心是改善A股市场场内的流动性。整个A股市场整体上是一个存量市场,阶段性来看的话增量来自于北上资金。存量市场怎么样把市场活跃起来,我们看到政府的办法是,改善A股场内的流动性,限制一些抽血的项目,比如说IPO、定增会得到限制,然后对大股东减持提出了非常严格的规定。

所以整体来说,对A股大股东减持的约束是本轮最大的亮点,政策出台后第二天的市场高开。随着近期房地产政策的陆续出台,以及提振投资者信心的资本市场政策的出台,政策越来越有力,市场或得到更多的支撑。