【嘉实观察】硅谷银行事件会是一只黑天鹅吗?

全文2891字,阅读约需4分钟

嘉实财富首席宏观分析师 谭华清博士

一、 硅谷银行事件始末

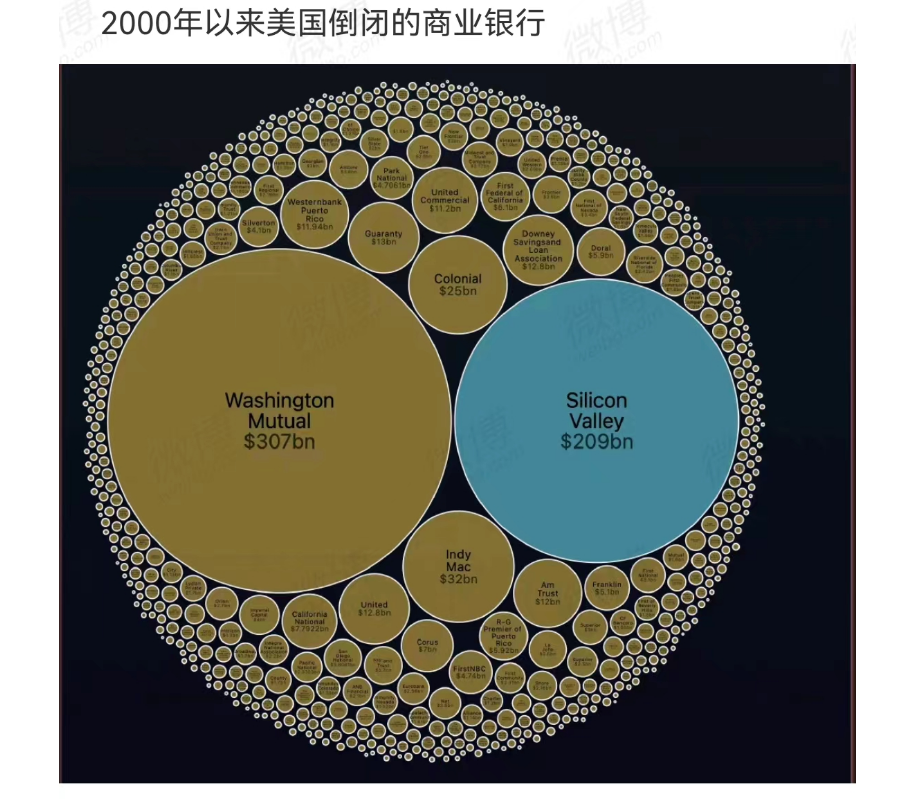

3月8日,硅谷银行曝出财务危机后,短短48小时内就关门大吉,这是美国自2000年以来遭遇的第二大银行倒闭案。

图片来自:新浪微博。

硅谷银行为何会破产?客观来说,它的负债端和资产端都存在结构性风险。

负债方面,这家银行的客户主要是科技类初创企业,包括知名的初创企业和投资公司,如加拿大电商Shopify、美国招聘网站ZipRecruiter、风险资本公司安德里森·霍罗威茨等。硅谷银行作为一家专注于为初创企业融资的中型银行,资产规模超过2000亿美元,在美国银行中排名16。因为硅谷银行的主要服务对象是初创中小型企业,美联储持续加息让美国企业的IPO融资越来越难,其他渠道的融资成本也水涨船高,导致很多中小企业为了维持现金流运转不得不从银行提取存款,这就将流动性危机传导给了银行。

资产端方面,硅谷银行的资产组合中56%投向了包括国债、MBS等在内的债券组合。而其他银行大部分类似的组合只占总资产的30%不到。也就是说,硅谷银行的资产配置决策出现了一定的问题,核心特点是承担了比较大的利率风险。在美联储持续加息、美国利率大幅快速攀升的情况下,这个风险就暴露出来,造成的结果是债券组合出现了较大的亏损。据澎湃报道,截至2022年底,SVB持有1200亿美元的投资证券,其中包括910亿美元的MBS(抵押贷款支持证券),远超740亿美元的贷款总额。随着美国利率飙升,债券价格下跌造成SVB亏损,该行持有910亿美元的债券组合如今市场价值仅为760亿美元。

在负债端的压力之下,硅谷银行近期不得不宣布融资但并没有成功,这就等于将自身的流动性危机公开化,由此导致更多的客户要求提款,引发了一场经典的银行挤兑风暴。客户的挤兑引发股价暴跌,股价暴跌之后,硅谷银行的融资自救方案也就基本流产,监管部门第一时间介入,宣布硅谷银行倒闭,美国联邦存款保险公司负责后续的存款保险等事项。

二、硅谷银行会不会演变为黑天鹅

个别银行的破产最终是否会演变为更严重的风险事件,情形可能有两种:

(1) 银行挤兑。储户心理预期不稳,有把资金从类似银行转移的心理诉求,导致更多银行挤兑。

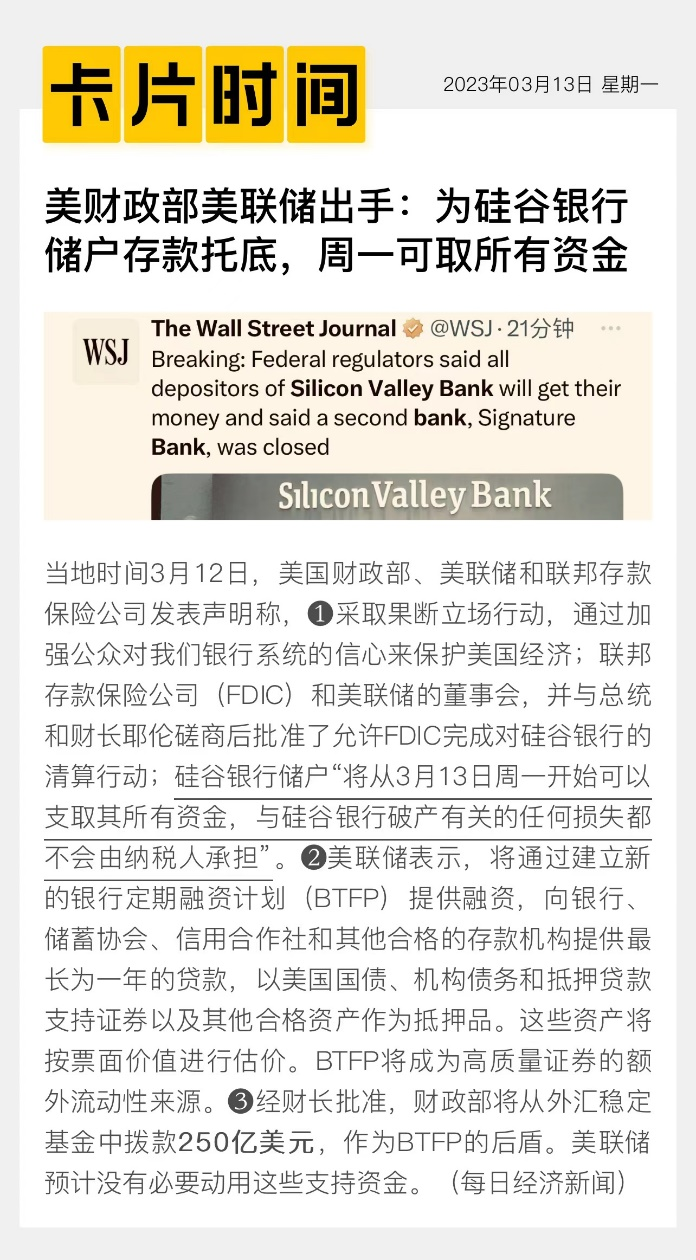

储户挤兑的心理是捉摸不定的。一般而言,银行的做法是向其他银行拆借,或者向美联储拆借资金以应付挤兑。如果老百姓发现,钱能够顺利的取出来,可能就不挤兑了。因此,要阻断这条路径需要美联储等监管机构采取断然措施。

图片来源:每日经济新闻

(2) 银行卖资产。为了应付流动性危机,银行甩卖资产,进而导致资产价格暴跌,持有相关资产的金融机构也将受到波及。

银行卖资产以应对挤兑也是常规操作。资产能否卖得出,卖出的价格有多高都关系到银行自救的效果。对于金融市场的外溢性一方面要看银行持有的资产质量,另一方面还要看该银行持有资产的规模。

提到硅谷银行倒闭,不禁让我们联想到“雷曼兄弟”银行破产。雷曼破产时所面临的问题是资产质量的问题。因为美国房地产市场在2007年之后崩盘,美国银行系统持有的相关资产都面临违约风险。也就是说,在2008年金融危机的时候,美国银行业系统性的遭遇了资产质量危机。而这是当下所没有的。硅谷银行持有的资产仍然是优质的资产,资产没有面临违约风险。硅谷银行的资产大约为2000亿,客户存款大约为1800亿。总资产的56%左右是债券组合,总金额约1200亿美元。金融债券组合中高质量的国债、MBS债、CMBS债等占比95%。从硅谷银行所持有的债券资产的质量以及数量来看,通过买卖资产很难把危机传递出去。

三、美国金融系统的抗风险能力

如上文,硅谷银行事件很难因为卖资产导致资产暴跌进而把风险扩大给其他机构,所以只剩下群众挤兑的这种情形了。对于任何一个经济体的监管部门而言,都需要及时努力阻断挤兑的蔓延,因为挤兑对金融系统的伤害是致命的,一个很健康的银行可能一周之内就因为挤兑而破产,就像本次硅谷银行。对于经济而言,挤兑的危害也非常大。因为总需求是靠货币支撑的,而银行是货币的主要媒介。储户把存款从银行取出来,总需求会很快出现急剧的萎缩,信贷也更无从谈起。1929-1933年的经济危机之所以发展为“大萧条”,一个核心的原因就是银行危机,大量银行因为挤兑倒闭。

美国的监管部门是否能够阻断此次挤兑压力的蔓延,还需要观察,但我们愿意相信他们能够做到。有四个方面的证据支持我们的判断。

(1)美国系统性重要银行资产负债表整体健康

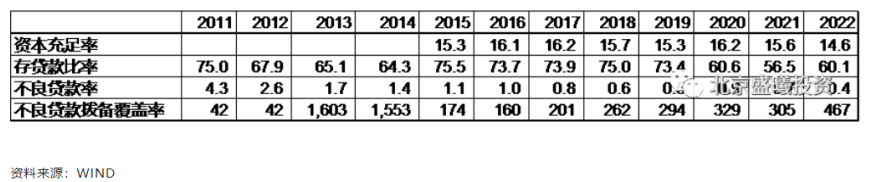

在2008年金融危机后,美国出台了一系列法案,加强了对金融行业尤其是系统性重要银行的监管,旨在提升银行的防风险能力。下表总结了美国重要银行包括美国银行、花旗集团、富国银行、摩根大通、美国合众银行、汇丰控股以及联信银行的平均风控指标:

图片来源:北京盛曦投资。

这些系统性重要银行的资本充足率一直维持了很高的水平;存贷款比率2020年以来逐年降低;不良贷款率逐年降低,2022年达到了只有0.4的水平;不良贷款覆盖率逐年上升,2022年达到了467的高位。从指标显示,美国系统重要性银行的抗风险能力达到了比较高的水平。

(2)美国银行系统没有面临大面积的资产质量问题

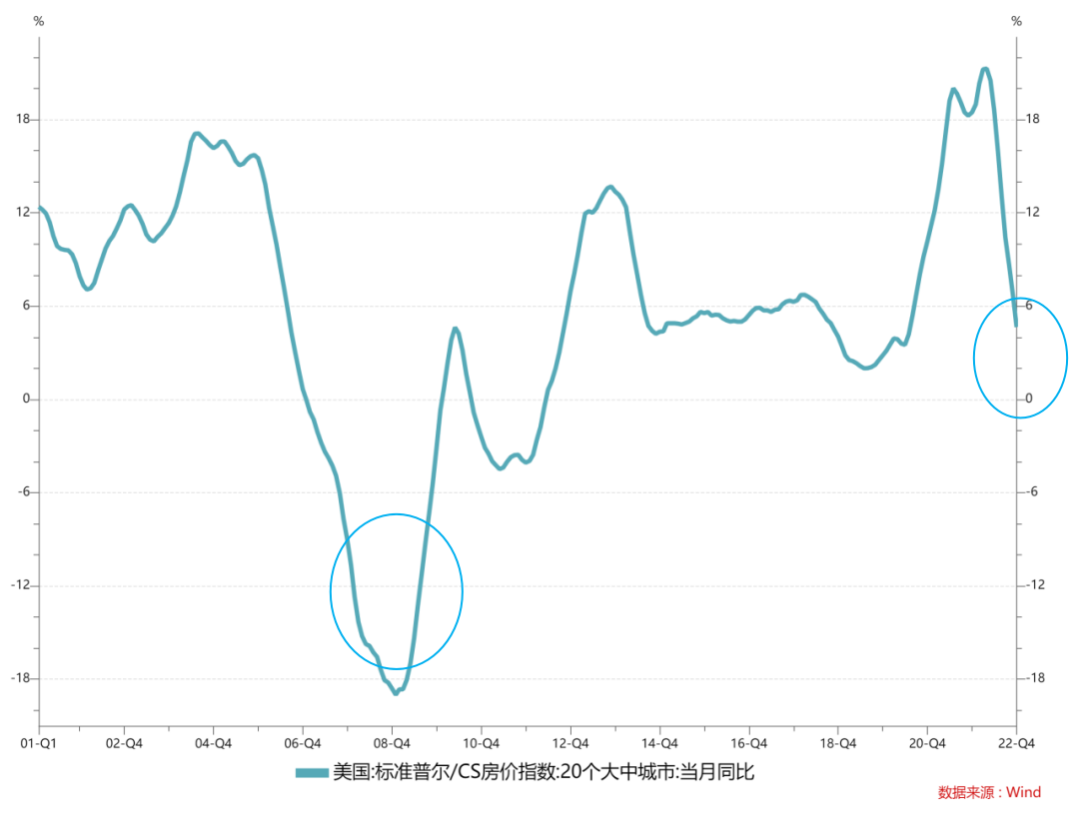

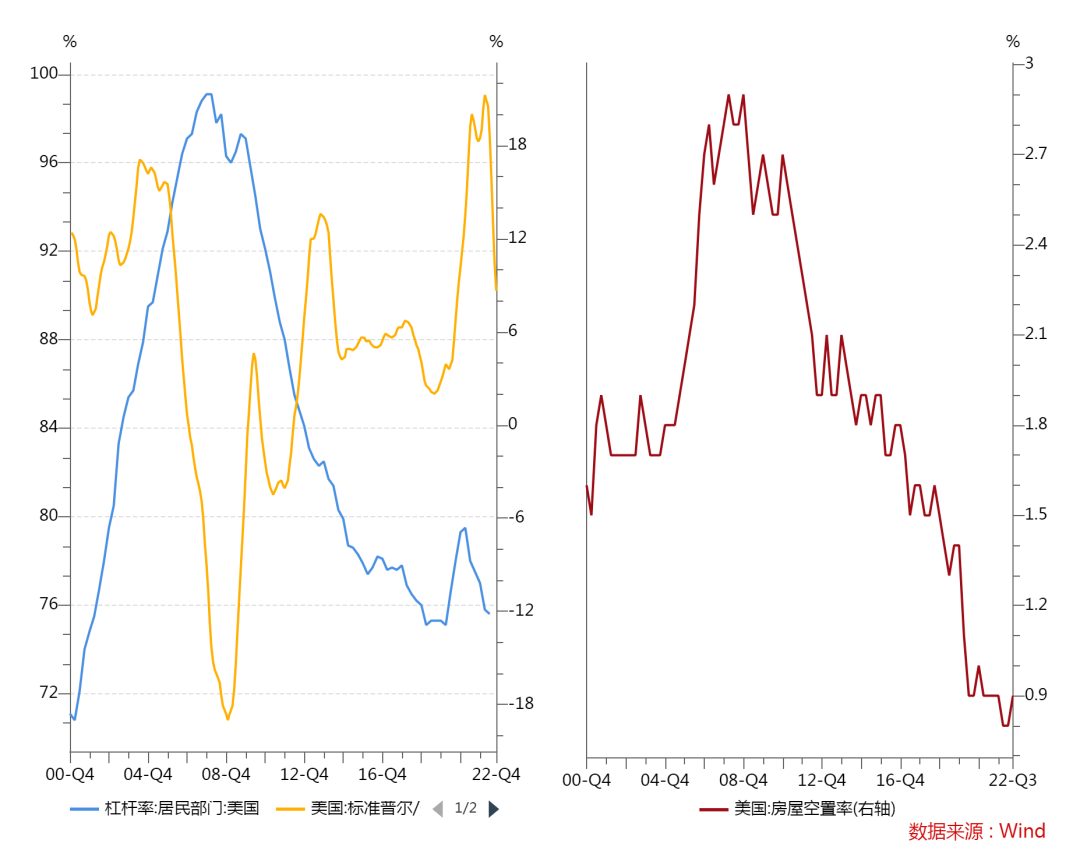

和以往的危机不同,此次银行业的危机并没有经历资产质量大面积下降的挑战。当前美国住房市场仍然稳健,空置率处于历史低位,虽然房价同比涨幅回落,但并没有崩盘。

(3)美国在处理银行破产等问题上积累了丰富的经验

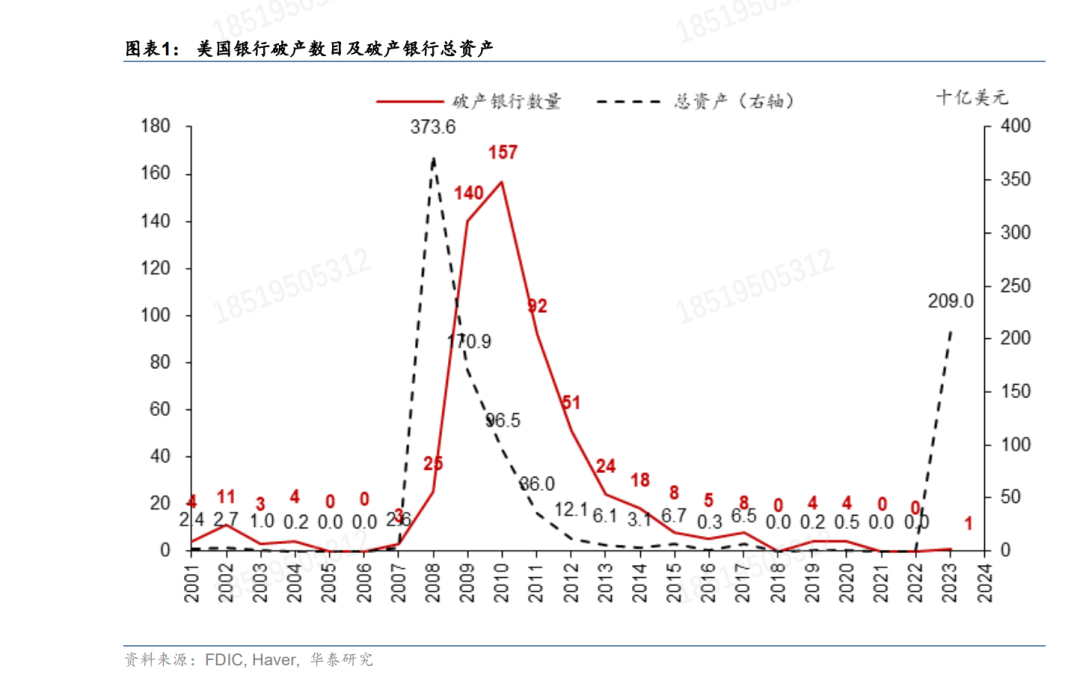

在美国,每年出现一定数量的银行破产并非罕见,甚至说是常态。在经济正常的年份也不例外,尤其是那些客户群比较单一,资产结构相对单一的中小银行出现破产的情况更是常见。

(4)美国居民杠杆率较低,房地产空置率处于历史低位

美国居民的杠杆率较低,房地产空置率处于历史低位。美国实体经济目前未看到比较明显的结构性风险。

综合上述四方面因素,我们整体上认为,硅谷银行事件演绎成黑天鹅事件的概率比较低。但硅谷银行的破产已经对美国金融市场的稳定性带来了风险。美联储近期的政策目标又多了一个维度,从过去的平衡通胀和增长,到当下的平衡通胀、增长和金融稳定。从时间紧迫角度来看,金融稳定短期内可能上升为主要矛盾,这会让美联储在做出3月的利率决定上变得更加谨慎。