CIO Letter:7月社融差,但M1好

全文2942字,阅读约需5分钟

嘉实财富首席宏观分析师 谭华清博士

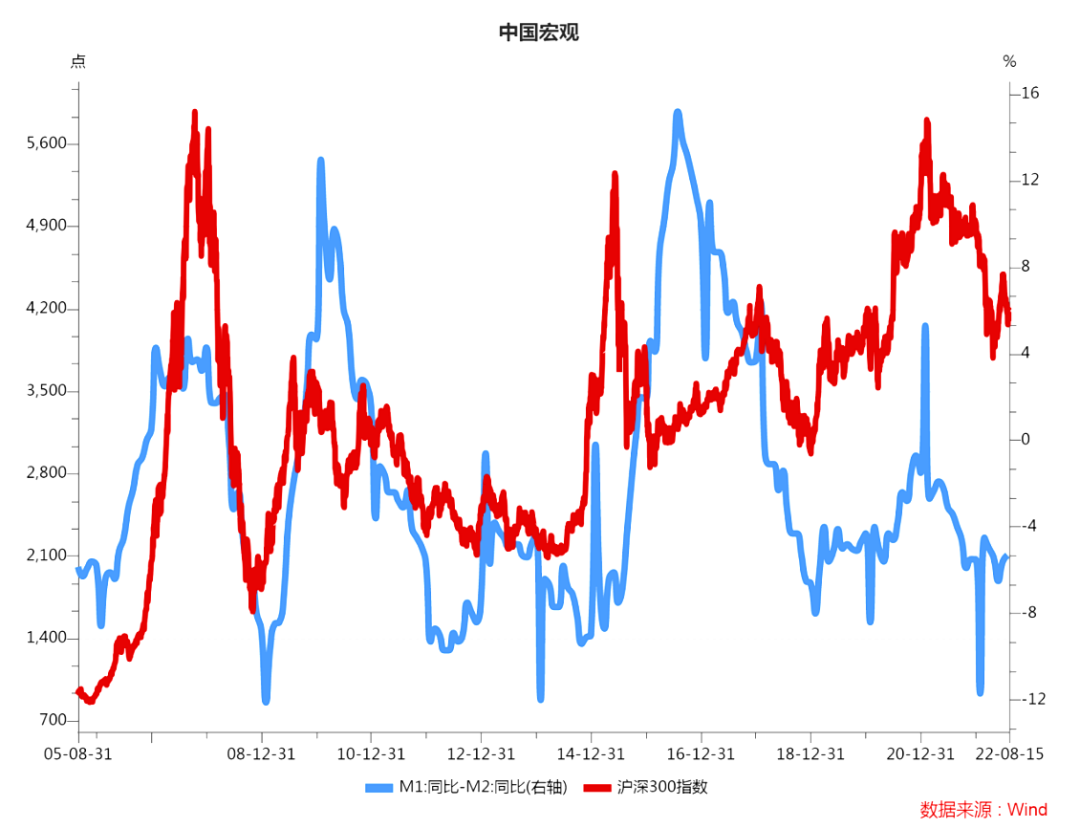

7月金融数据出炉后,投资者的研究方向主要集中在社融和M2的背离上,而对M1增速的回升关注有限。根据历史规律,M1的回升往往伴随着股市的回升。因此我们觉得有必要细致的分析7月M1的回升。

一、M1、M2和社融是什么

在深入分析金融数据之前,有必要对M1、M2、社融是什么,他们的关系进行说明。

-

M1=M0(流通中的货币)+企业活期存款;

-

M2=M1+居民储蓄存款+企业定期存款

-

社融=间接融资+非标融资+直接融资

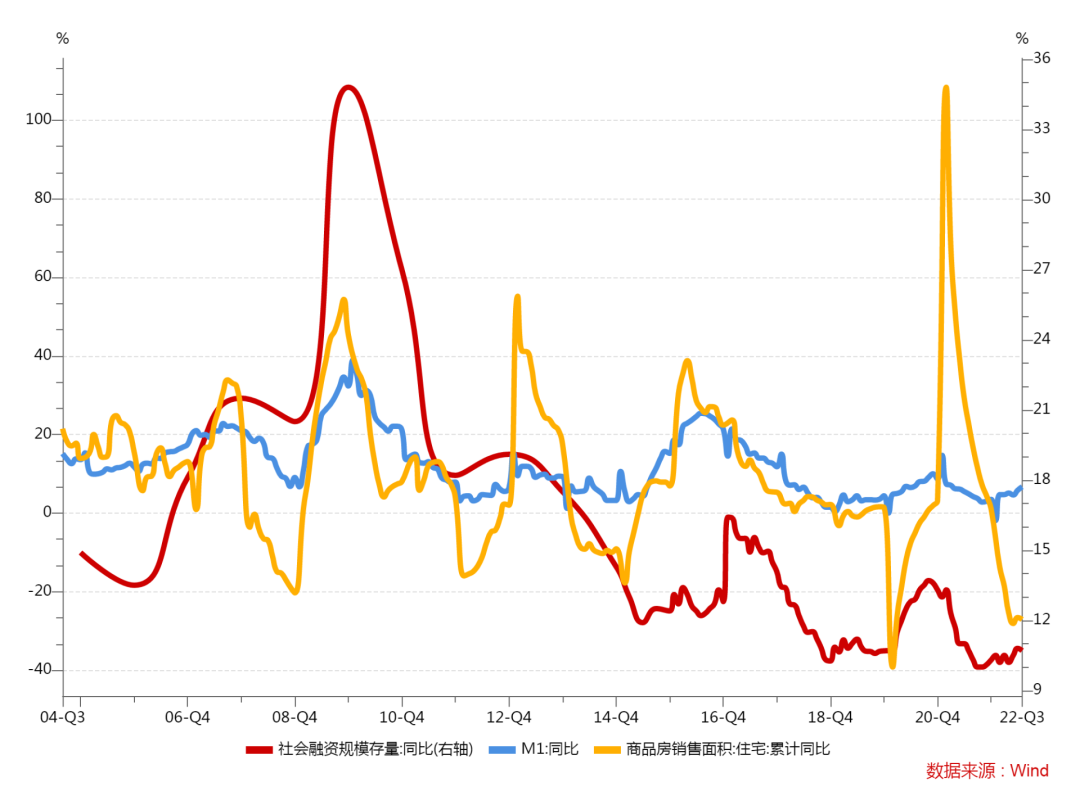

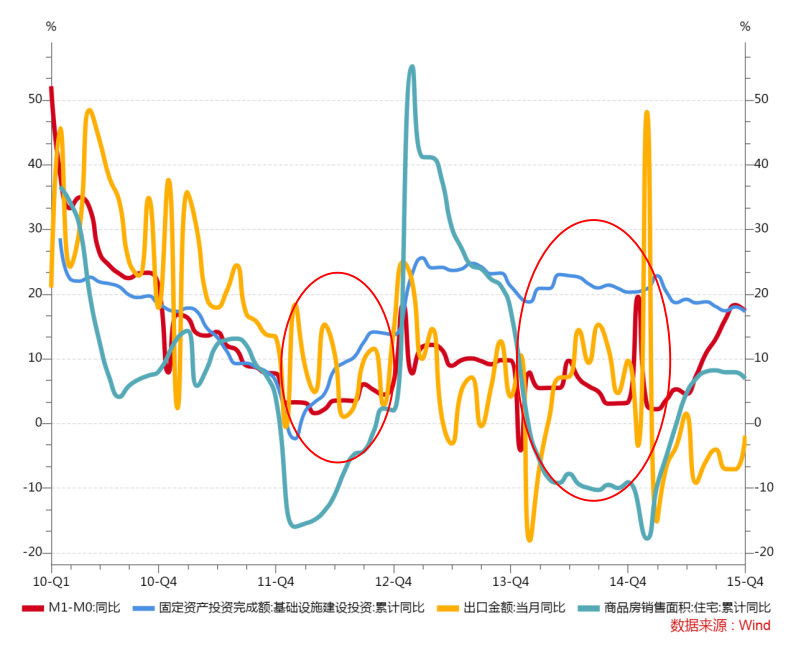

图1 M1、社融和商品房销售面积高度正相关

二、7月金融数据的异常

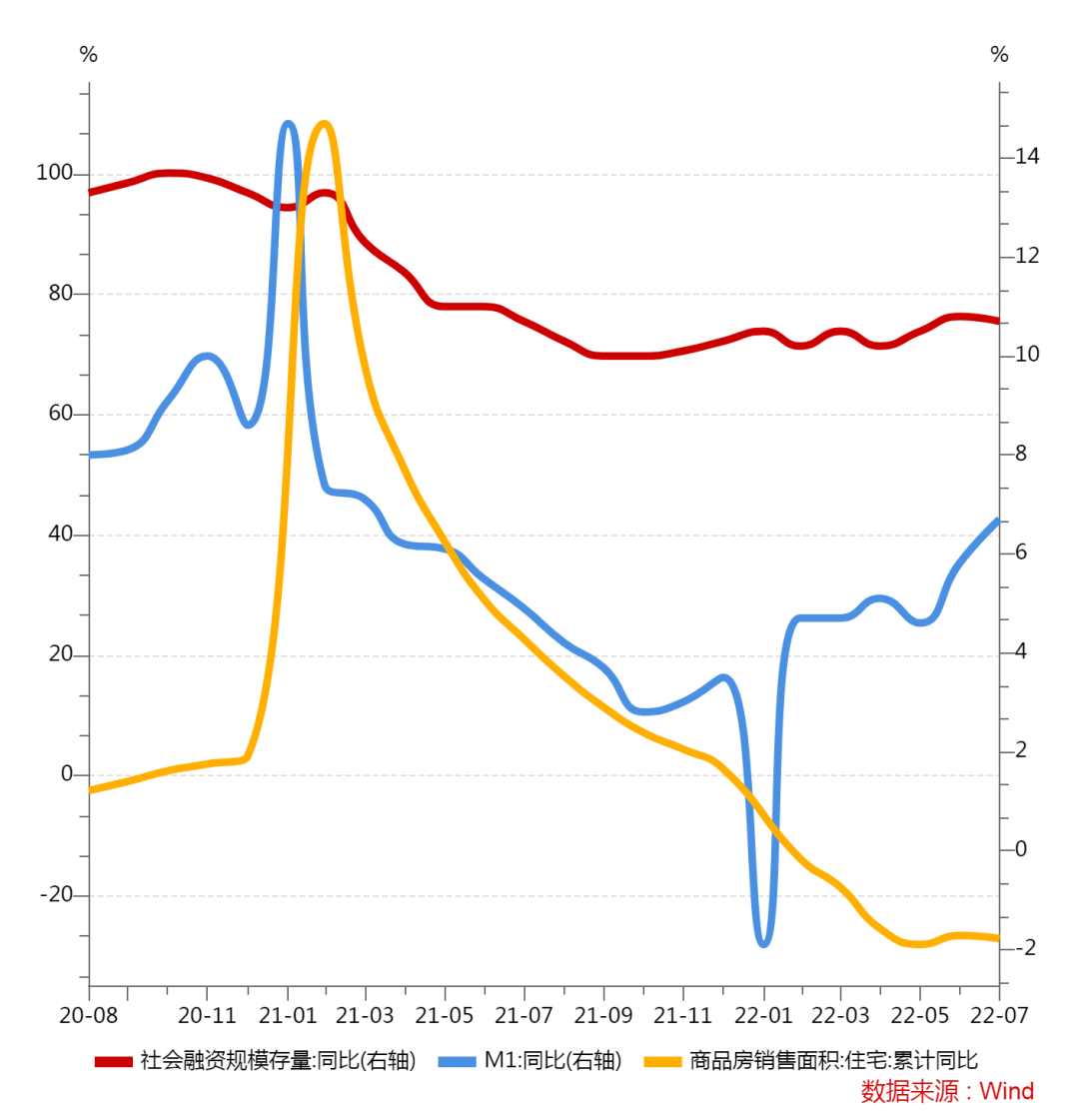

图2 M1和房地产销售的正相关性在2022年出现了背离

M1增速的回升和图1中展示的M1和房地产销售的正相关性有矛盾。因为2022年以来,房地产销售整体是比较深度的负增长。也就是说,2022年M1的增长和过去20年的经验规律出现了矛盾:M1增长了但是房地产销售增速却是下行的。

回到M1的定义上来。M1=企业活期存款+M0。M1和房地产销售增速背离的一种可能性是M0的高增。

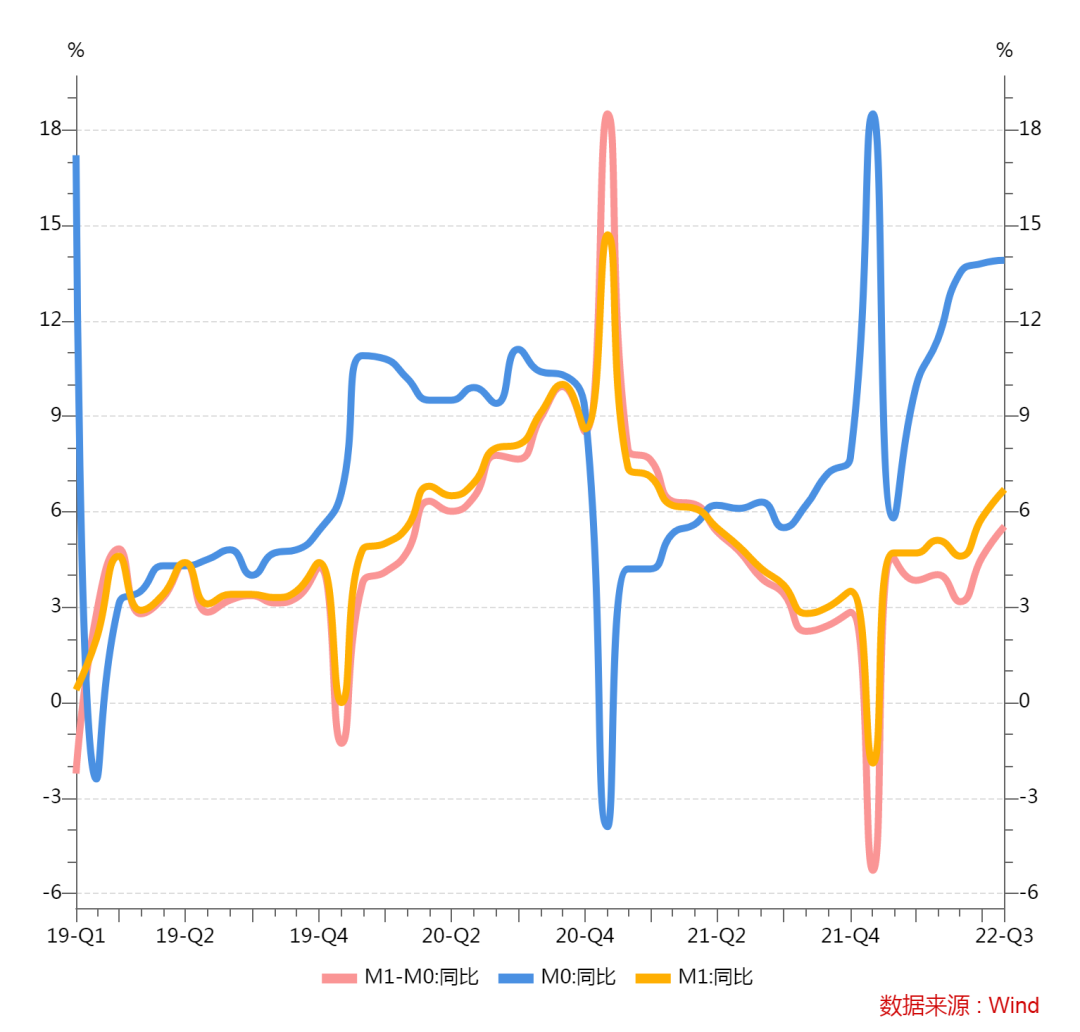

图3 M1、M0、M1-M0的增速走势

图3展示了拆分后的各分项增速,尽管M0保持了高增长,但截止2022年7月末,M0占M1的比重只有15%。并且,根据拆分,我们得到M1-M0即企业活期存款部分的同比增速情况。可以看到,排除掉M0的影响之外,M1-M0的同比增速也是逐步回升的。

现在剩下的问题仍然在于,M1-M0的同比增速和房地产销售增速的背离。

三、M1和房地产销售的背离

在历史上,M1和房地产销售也出现过轻微的背离。

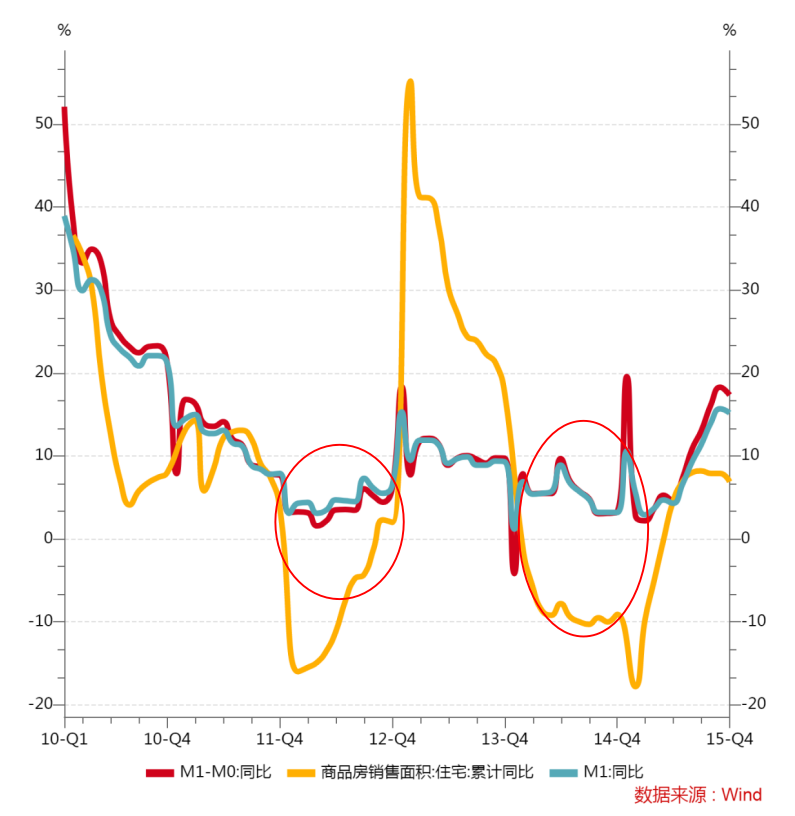

图4 M1增速和房地产销售增速也出现过背离

背离的时间区间比较明显的是2012年、2014年。尤其是2014年。以2014年为例,2012年那一轮房地产销售增速在2013年2月到顶之后一路下行,一直持续到2014年底。在此期间,M1增速,M1-M0增速总体保持了平稳。在这区间发生了什么呢?

图5 M1和房地产销售增速背离期间往往出现了基建、出口高增

可以看到,M1增速和房地产销售增速背离期间都无一例外出现了基建、出口增速较高或者回升的状态。这既有政策原因,也有一定的海内外周期错位因素支撑。2022年我们同样面临了类似的情况,基建、出口都保持了较高的回升。

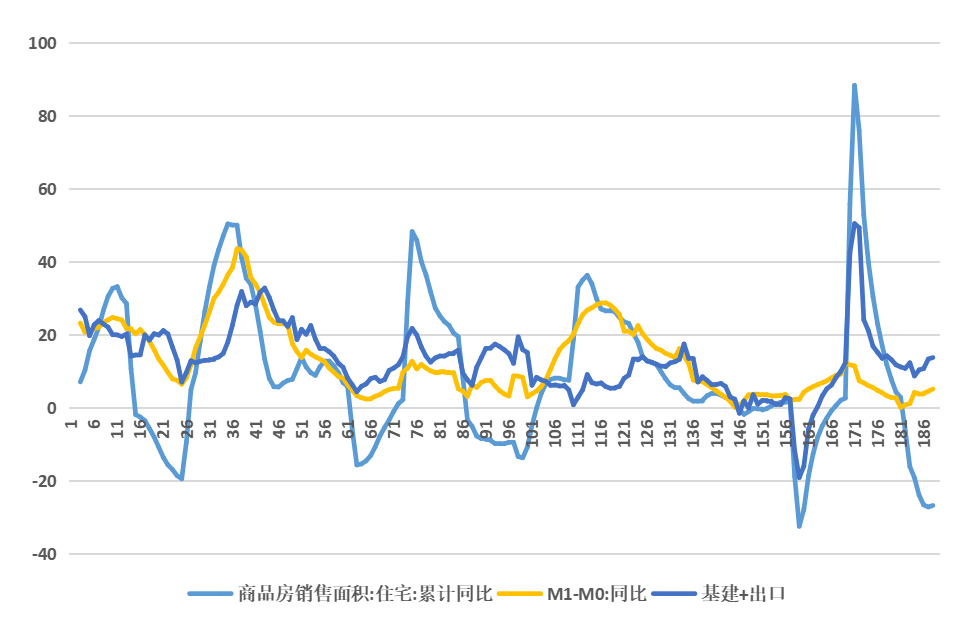

图6 2022年基建、出口的高增或许仍能解释M1和房地产增速的背离

基于上述经验事实,我们构建了一个新的指标,基建+出口增速=基建增速(3月移动平均)*0.5+出口增速(3月移动平均)*0.5。

图7展示了M1增速、房地产销售增速以及基建+出口增速的走势。M1增速的底线似乎被基建+出口顶住了,而M1增速的快速回升还是受地产销售驱动为主。因此,我们可以初步推测,2022年以来,M1增速和房地产销售增速的背离主要以基建支出高增长、出口韧性来解释(2022年部分也有留抵退税的影响,根据财政部数据,2022年截至目前留抵退税总金额约2.6万亿)。从逻辑上讲,这两个力量也具备支撑M1增速的条件。基建投资涉及的链条虽然弱于地产,但也非常广泛,基建的总量也较为可观。2021年全国基建投资总量约为18.86万亿。根据2021年的数据,出口占GDP的比重约19%,涉及的企业非常众多。因此出口增速高增时受益企业也会非常广泛。

基于上述分析,我们可以得到两个初步结论:

-

M1的高增长是实实在在的,并非基数因素,也不是M0高增导致的

-

M1的高增长和房地产销售面积的背离主要原因可能在于基建、出口的高增长

四、总结和展望

7月金融数据出炉之后,投资者很多的精力放在了社融的收缩、M2高增背后的流动性淤积,而忽视了M1的回升。而我们之所以高度重视M1的回升,主因在于,根据历史的统计经验,M1的回升往往会预示着股票市场的回升,尤其是M1-M2回升的情况下。

根据前文的分析,我们有两个初步结论:

-

M1的高增长是实实在在的,并非基数因素,也不是M0高增导致的

-

M1的高增长和房地产销售面积的背离主要原因在于基建、出口的高增长

那么当前M1-M2的回升也是坚实的,有基本面支撑的。在这个意义上,我们应该对股市保持乐观。

展望未来,M1的高增还能否延续主要取决于基建、出口以及房地产销售的走势。目前来看,基建维持高增、出口有韧性是市场的主流预期,如果是这样,那么M1维持当前位置是有较大可能的。不确定性在于出口回落的幅度以及地产销售能否企稳回升。目前,国家在积极推动“因城施策”,房地产需求政策的积极调整的广度和深度都有很大的进展,对地产销售的回升我们仍持谨慎乐观态度,但回升幅度可能不会太快。因此大概率情形可能是M1延续温和回升态势。考虑到历史统计规律,这一情形有助于支撑股票市场。