【财富观察】2023年四季度配置展望

全文1702字,阅读约需3分钟

嘉实财富研究与投资者回报中心

两大变量仍是主要矛盾:

中国经济能否企稳向上,摆脱下行压力是国内股市的核心矛盾。美国通胀是否如期回落是全球大类资产的核心矛盾。近日,中国政府连续出台相关政策,政策力度和范围不断加深,资本市场从犹豫下跌到逐步企稳。尤其是在“减持新规”以及“认房不认贷”的政策出台后,活跃度明显提升。后续要密切跟踪政策效果。市场的底部可能出现,向上的空间有待于政策效果。美国方面,受益于居民资产负债表的健康以及房地产市场的韧性,美国通胀的下行在近期遇到了阻力。后续是否继续如期下行市场存在分歧。我们认为,通胀在中期是货币现象,只要美联储维持较高的利率较长时间,通胀的回落到目标位置仍有较大概率。短期经济的韧性或让通胀的回落有所波折,但不改变趋势。

机会与风险:

建议投资人基于“基石配置+动态配置”的配置框架,结合全球市场形势做合理应对。

基石配置是指和股票市场相关性较低,有较为确定预期的策略或资产。可重点关注雪球类结构化策略,中性策略(风险缓释或FOF)、全球全天候策略等。

动态配置方面,建议布局受益于中国经济筑底回升的股票资产上,推荐带止盈分红设计的闭环策略,或者注重风险控制的基金管理人。公募基金方面,建议低估值、价值、成长策略均衡配置,适当偏向成长。行业板块方面,有交易能力的投资人可以关注:

(1)受益于通用大模型持续演化的人工智能板块;(2)供给格局改善,中美关系好转,估值较低的港股互联网板块;

(3)具有分红优势,供给格局良好的中特估概念板块;

(4)估值较低,中长期需求稳健的医药板块。

海外方面:

美联储加息临近尾声,5%以上的政策利率历史罕见,长期限的美元保险、美元货币等都是较好的投资机会。可继续布局美国通胀中期回落的逻辑,重点关注美债的中期配置机会。美国抗通胀没有中间路线,这意味着要么通胀缓慢回落,利率缓慢回落;要么继续加息,则经济有陷入衰退风险,利率快速下行。不论是何种情景,长久期美债在中期都是有机会的。也可搭配印度股票基金等资产加以应对。印度股市和美股低相关,在2022年美联储持续加息的大背景下依然取得 了正收益,可能是比较好的应对美国通胀下行不及预期的资产之一。

风险提示:美国通胀回落不及预期、美国衰退幅度超预期

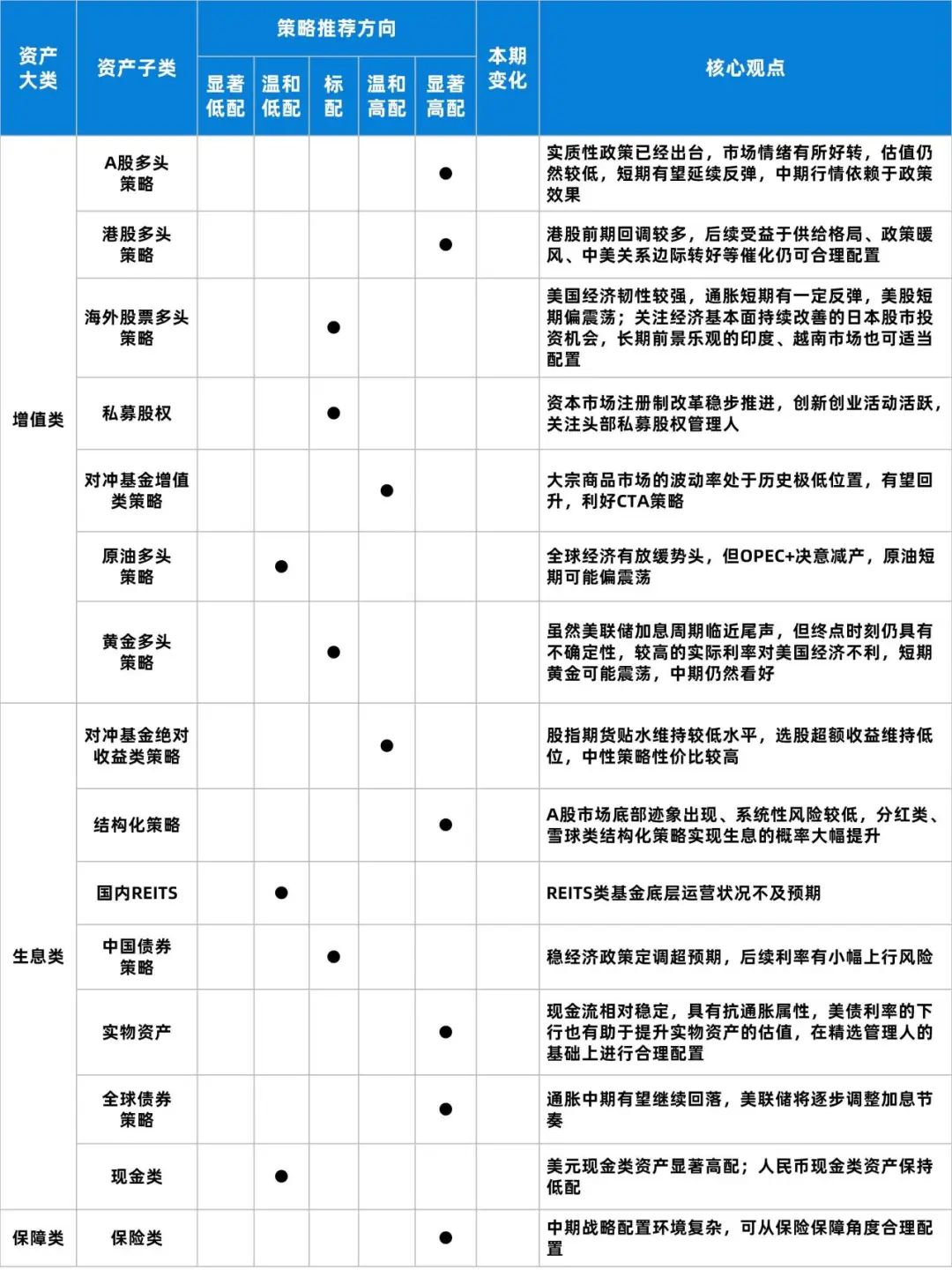

战术资产配置建议

*注:考虑到股权投资的期限及流动性特征,高净值客户应根据具体投资目标适度参与。数据来源:嘉实财富。

对不同账户资产金额及不同风险承受能力级别客户(C1-C5)的推荐详情及落地产品,请进一步咨询嘉实财富理财师。