【财富观察】2023年三季度配置展望:聚焦政策

全文2050字,阅读约需3分钟

嘉实财富研究与投资者回报中心

我们提到,二季度将验证中国经济2023年的复苏底色。事实上,中美库存周期并未在二季度触底,中国经济在二季度仍然呈现出动能下行、需求不足的迹象,复苏成色较低。

复苏力度较弱,政策期待落空的压力推动A股在二季度呈现震荡下行格局,期间人工智能板块经历了两轮调整,总体保持了强势。二季度末,稳经济的政策逐渐出台,从没有预期到预期不高,政策的连番出手再度给市场以信心,股票市场出现筑底反弹态势。在反弹过程中,人工智能的相对强势有所弱化, 汽车板块包括零配件、电动车产业链的反弹等尤为明显。军工、家电板块也有一定表现。海外方面,美国经济的强劲对股市继续形成支撑,衰退预期逐渐消散或推迟。但经济数据的强劲也给了美联储进一步加息以应对粘性较强的核心通胀。

展望三季度,我们认为A股、港股市场有望延续反弹格局:

-

中国的库存周期可能要启动,经济数据环比会改善,可以以制造业PMI的走势来验证;

-

央行已经降息了说明决策层关注经济,后续大概率还会有政策,重点关注房地产政策、地方政府债务政策以及需求政策;

-

中美关系好转;

-

美联储压力逐步缓解。

结合各主要板块估值强弱特征,三季度市场的机会可能会比较均衡。受政策驱动的汽车、家电等板块或有表现。过去过于极致的分化行情有所收敛。但考虑到经济当前面临的是中期结构性转型问题,和经济复苏相关性较高的板块三季度潜在上涨空间或有限。机会相对均衡但主线有望继续在以下板块演绎:

-

人工智能相关的板块,包括计算机、电子、半导体等相关板块,人工智能向消费电子、机械等板块的渗透也是潜在方向;

-

中国特色估值体系受益的板块;

-

港股互联网。

阶段性反弹机会可以适当布局电动车产业链、家电、医药和军工。汽车板块技术形态上有企稳迹象,锂矿价格也呈现企稳态势,汽车也是决策层重点扶持的方向。同时,针对年轻人的就业问题,决策层有望在互联网方向取得进展。防御性的医药、军工板块,以及需求政策推动的家电板块也可适当关注。

海外方面,美国经济展现出极强的韧性。劳动力市场的紧张局面,地产市场的重新恢复构成了美国经济今年好于预期的主要动力。美国经济是否重新触底回升现在仍有待观察,但这个可能性不容忽视。面对如此强劲的经济数据,美联储进一步加息的底气也有所增强。但硅谷银行事件余音绕梁并未消散,这也会掣肘美联储鹰派的强度。美国经济的韧性较强,房地产市场结构性供给短缺,出现深度衰退的概率较低。

因此,结合经济复苏的进展、政策前景、估值位置,以及美联储加息周期的位置,我们认为,A股市场仍有望震荡上行,三季度可能会演绎一轮行情。在这一市场特征判断下,绝大部分结构化策略都适应于此市场特征。股票基金配置上,建议注重均衡,低估值策略、价值策略、成长策略均衡配置,适度偏向中小盘成长。建议投资者,在做好保险保障的基础上,结合自身风险偏好和理财需求,优选适应于市场特征的策略,做大概率正确的事情,以基石配置为主,动态配置为辅,穿越周期。

风险提示:美国通胀回落不及预期、美国衰退幅度超预期

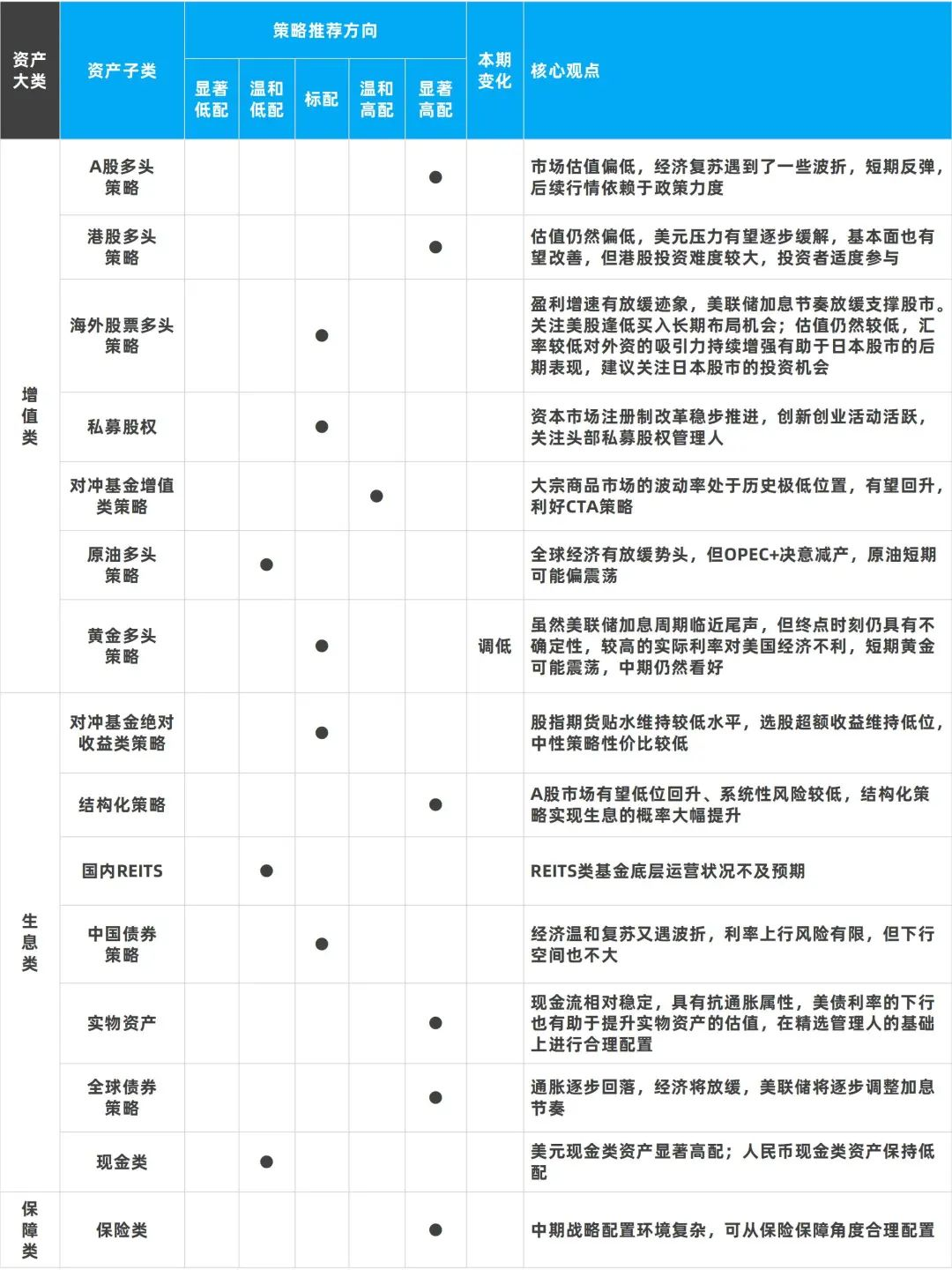

战术资产配置建议

*注:考虑到股权投资的期限及流动性特征,高净值客户应根据具体投资目标适度参与。数据来源:嘉实财富。对不同账户资产金额及不同风险承受能力级别客户(C1-C5)的推荐详情及落地产品,请进一步咨询嘉实财富理财师。