CIO Letter:实物资产的核心特征与配置价值

对于大多数投资者而言,实物资产比较陌生。一般而言,实物资产包括房地产、基建、油气林矿等。基建的范围比较广,又包括道路港口、公用事业、数据中心、油气管道、学校、医院、工业厂房等等。作为值得重点关注的一项另类资产,实物资产具有一大核心特征和四大配置价值。

1

核心特征:

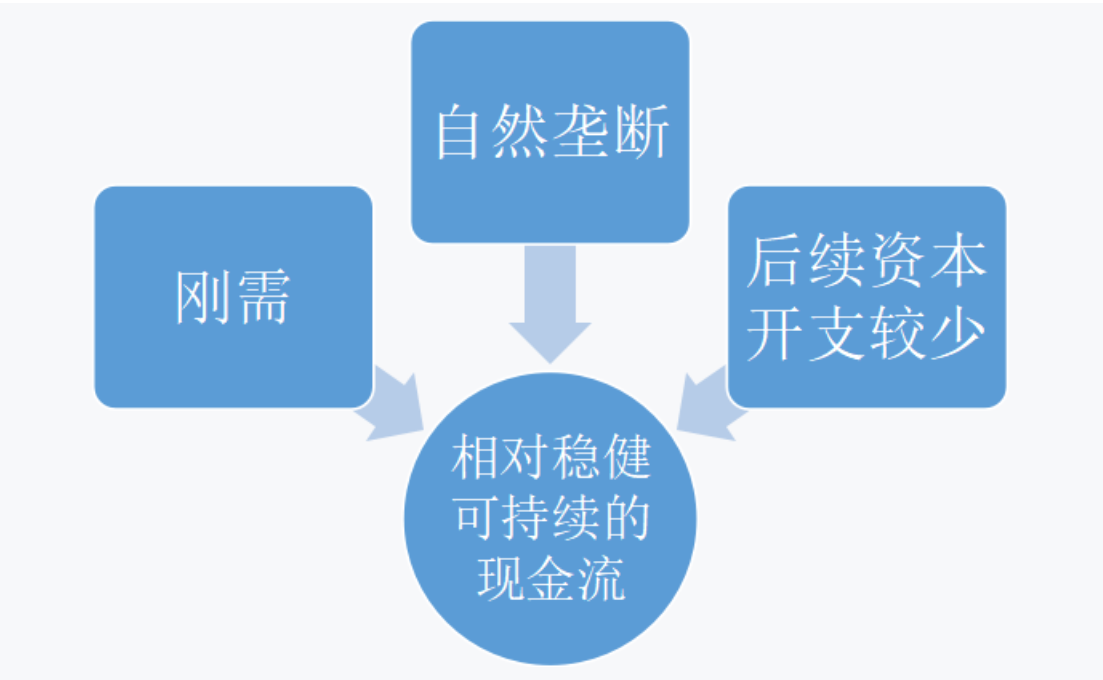

“相对稳健、可持续的现金流”

不论是基于房地产的实物资产,还是基于基础设施的实物资产,它们最核心的特征在于,往往能够为投资者带来可持续的、低风险的(相对稳定的)分红(现金流)。

实物资产有能力产生相对稳健的、可持续的现金流主要是基于:

(1)基础设施顾名思义,在经济生活运行中是基础性的,是刚需性的,比如供水、供热、天然气管道;

(2)基础设施往往具有自然垄断属性,基础设施运营实体面临的竞争是有限的。通常每个区域只有少数几家相关基础设施的运营商。

这两点决定了基础设施运营商现金流的稳定性;

(3)基础设施的投资前期需要大量的投入,但是建好之后相对不再需要大的资本开支。这决定了,基础设施运营商获得的收入有较大的比例可以分出去。

图1 实物资产“相对稳健、可持续现金流”的产生机理

和股票资产相比,可持续的、相对稳定的现金流特征使得实物资产在资产特性上和股票资产低相关。股票资产的核心是获取企业成长所带来的股权的收益,这种收益是高度不确定的,风险较大。

和债券资产相比,债券资产的信用主体主要是企业,而基础设施的信用主体本质上是区域的家庭可支配收入。尤其是和经济周期相关性低的基础设施,比如燃气、水务、天然气管道等,现金流的背后是家庭用水、用电、用热。需求的不可或缺性和稳定性使得这类资产的现金流受经济周期的影响较小。除此之外,实物资产具备抗通胀属性,这是大多数债券资产所不具备的特点。实物资产通常每个区域只有少数几家供应商,往往天然具备自然垄断的属性,竞争格局较为友好。这也为实物资产获得相对稳定可预期的现金流提供了基础。

实物资产也有其他特征。比如实物资产的专业性要求更高,关注度较少,往往具有一定的超额收益。耶鲁大学参与实物资产的投资较早,投入较多,开创了大学捐赠基金会投资新模式。耶鲁配置模式主要由耶鲁大学捐赠基金会投资办公室大卫▪斯文森提出,该理念的核心思想起点是,人少的地方超额收益多。基于该理念,耶鲁捐赠基金在PE、VC、杠杆收购、实物资产等流动性较低的资产上配置比例超过了60%。其中实物资产的投资达到了15%左右。对于一个每年有现金流偿付的大学捐赠基金而言,这无疑是革命性的。

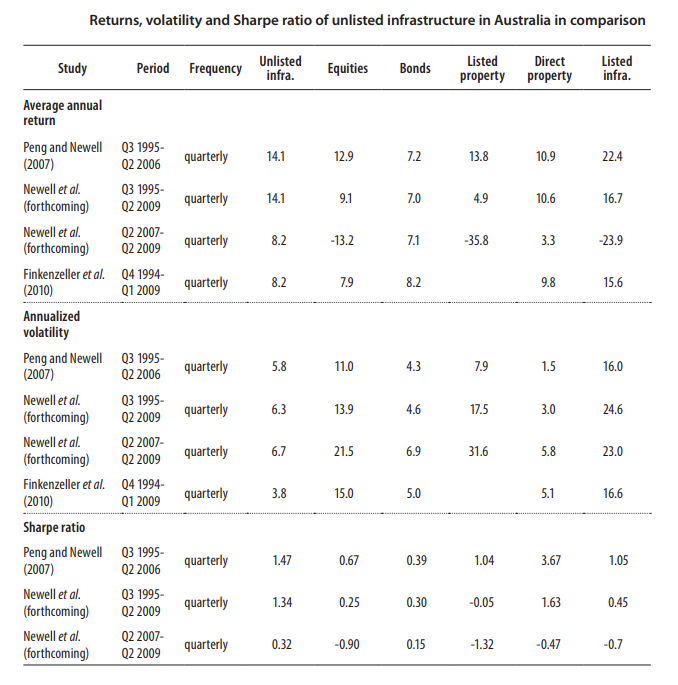

图2 耶鲁捐赠基金的大类资产配置比例

图片来源:http://blog.sina.com.cn/s/blog_5eedb2450102wrra.html

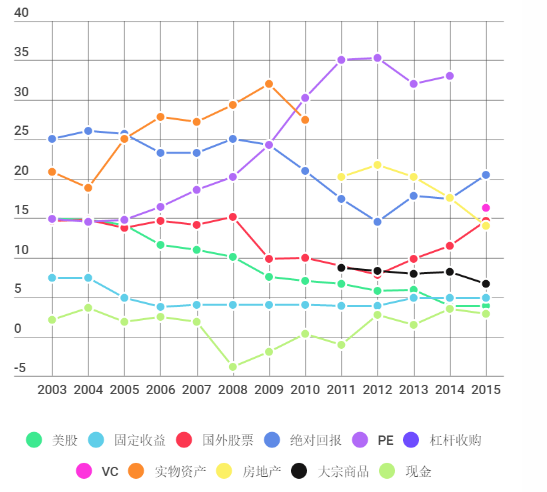

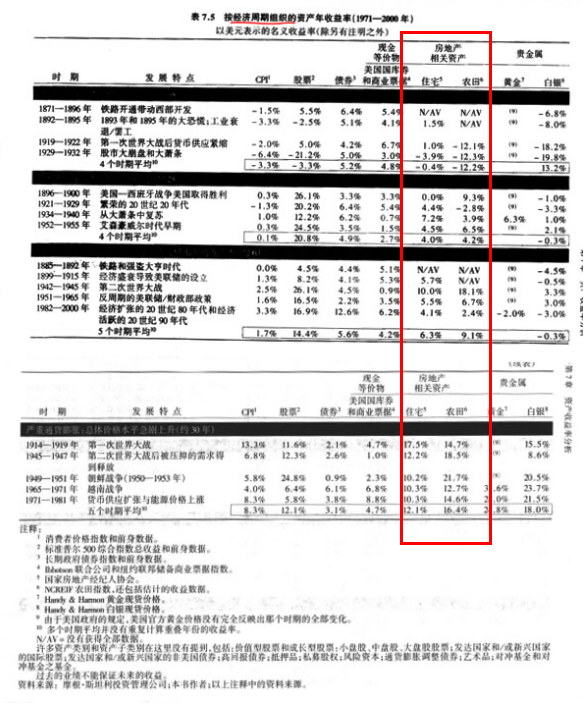

耶鲁大学为何会如此重视实物资产呢?可以通过表1的介绍窥见一二。表1是耶鲁捐赠基金会投资办公室在2013年底对2014年各类资产的预期收益率和波动率的预期假设,尤其重要的是第五列,展示了耶鲁大学对于各类资产的理解。

从表1我们能看到耶鲁投资办公会对各类资产的特征描述。在耶鲁配置模型核心出发点“人少的地方超额收益多”的指导下,耶鲁特别重视对非流动性资产的投资。实物资产就是其中重要一部分。在耶鲁配置模型中,实物资产包括油气林矿、房地产等,对于这类资产,比如配置油气林矿,耶鲁的期待是,“防御非预期性的通胀、可提供较高的可视(预期)的现金流、存在较多的非有效配置的投资机会”。所谓的防御非预期性的全球性通胀,本质就是一种应对风险的思维。合理配置油气林矿的组合就能够享受非预期性通胀发生时候的收益,从而让组合更有韧性,也更加包容。

1

配置价值(1):

“相对稳健的现金流的获取”

如果投资者对现金流有需求,那么就实物资产而言,它的配置有助于投资者获得相对而言可持续的、风险相对较低的现金流。这一价值对于有现金流需求的家庭显得十分重要。最早的基础设施实物资产投资基金由澳大利亚投资银行在20世纪90年代中期创立。最开始投资这类资产的主要是养老保险资金。对于为退休安排现金流的中老年人而言,这是不应该忽视的一类资产。

2

配置价值(2):

“分散风险,降低资产的总风险”

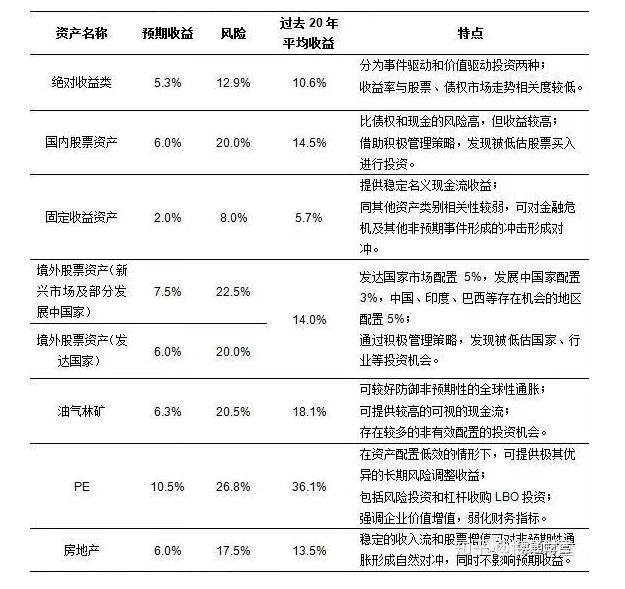

正因为实物资产具备上述核心特征,有着和股票资产、债券资产不同的现金流特征,因此适当配置一部分实物资产有助于分散股票资产风险、降低家庭资产总体配置的风险。尤其是宏观经济环境波动、股票资产波动性较大的环境下,这样的配置价值显得更为突出。图2显示,在2007-2009年全球金融危机期间,股票资产的回报为负,但基础设施类实物资产的回报还是正的,累积回报为8.2%,同期股票资产的累积回报为-13.2%。

图3 基础设施类实物资产的历史收益风险特征与其他资产的对比

资料来源:Public and private financing of infrastructure,EIB Papers.

3

配置价值(3):

“抗通胀”

因为实物属性本身具有抗通胀特点,实物资产也具有抗通胀的特点。根据达斯特(《资产配置的艺术》的作者)统计,在通胀时期,尤其是滞胀时期,实物资产的回报相对较高。

图4 各类资产在不同经济环境下的表现

图片来源:达斯特:《资产配置的艺术》。

4

配置价值(4):

“全球配置分散国别风险”

从全球投资角度来看,全球范围内优选优质实物资产进行投资,除了能够部分对冲股票资产的风险,获得相对稳定的、可持续的现金流之外,还能够分散国别风险。各地都存在极具国别、地区特征的基础设施等实物资产,比如加拿大、阿联酋的油气管道、美国的光伏风电运营。合理的通过地区、国别配置实物资产,能够有效的应对全球政治经济波动。

图5 实物资产的核心特征以及配置价值

总结来说,相对稳健可持续的现金流;低波动、弱周期、和股票资产低相关;抗通胀;全球配置等特点构成了实物资产的核心标签。展望未来,在全球地缘政治博弈进入新周期的当代,合理全球配置, 合理多资产配置,寻找稳健生息资产应该是家庭资产配置的重要方向之一。