财富嘉油站 | 严峻气候环境对海外资产配置的启示

在这个酷热难耐的夏天,全球多地的高温纪录在不断被刷新。但事实上,越来越频繁、剧烈的气候现象绝非今年才开始发生的,也并非某个国家或地区独有,而是全球性的持续现象。早在2020年,联合国秘书长古特雷斯就曾公开呼吁:全球已经进入“气候紧急状态”,而且他认为气候危机的纪元自2020年就已开始。如果依照古特雷斯的判断,今年已经是气候危机元年后的“第三年”了。

严峻的气候环境能为我们的全球资产配置带来怎样的启示?嘉实财富全球资产配置总监王智强博士进行如下解读:

一

严峻气候问题叠加多重风险,传统股债60/40组合上半年遭受挫折

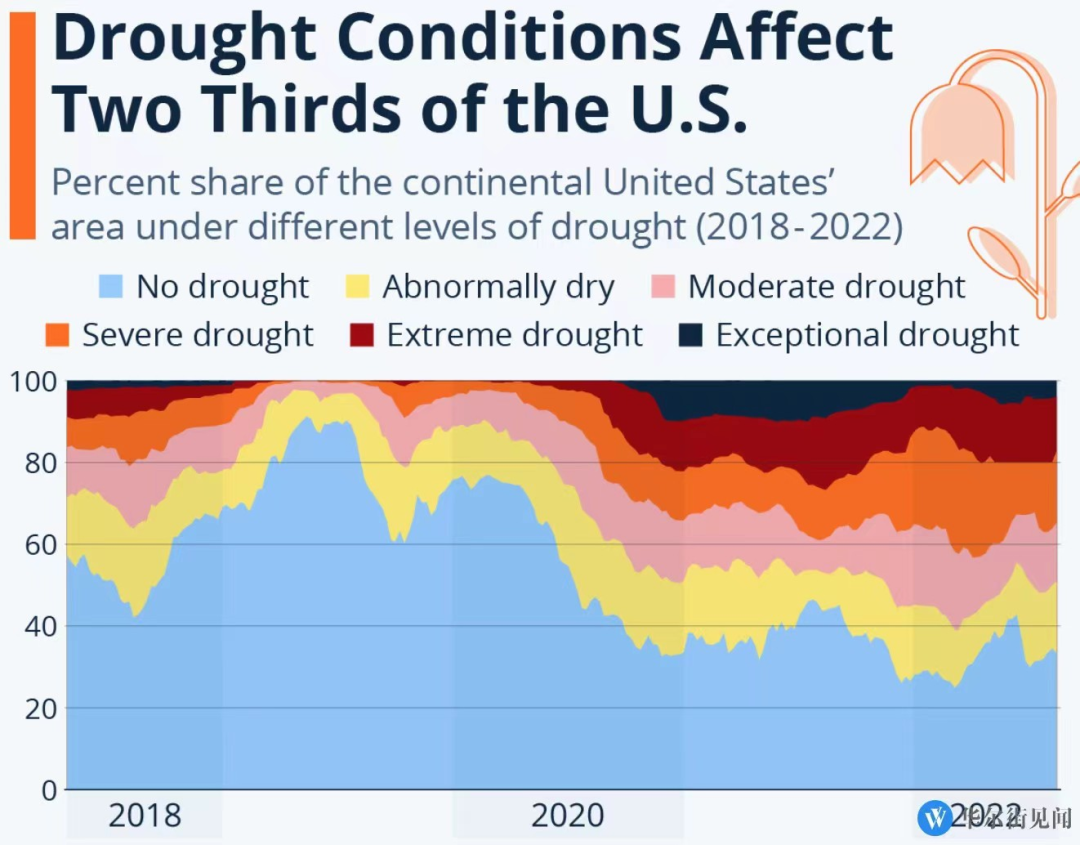

根据联合国防灾减灾署2020年发布的一份报告,相对于上一个二十年,21世纪的前二十年各种灾害频率大幅度增加,其中高温事件增加232%,暴雨增加134%,各种风暴增加97%。欧盟委员会联合研究中心研究员安德里亚则警告称,2022年的干旱比2018年更极端,也许是欧洲500年来最严重的一次。美国今年的情况也不乐观,如下图,据统计,当前美国有三分之二的地区面临干旱的问题。

来源:华尔街见闻

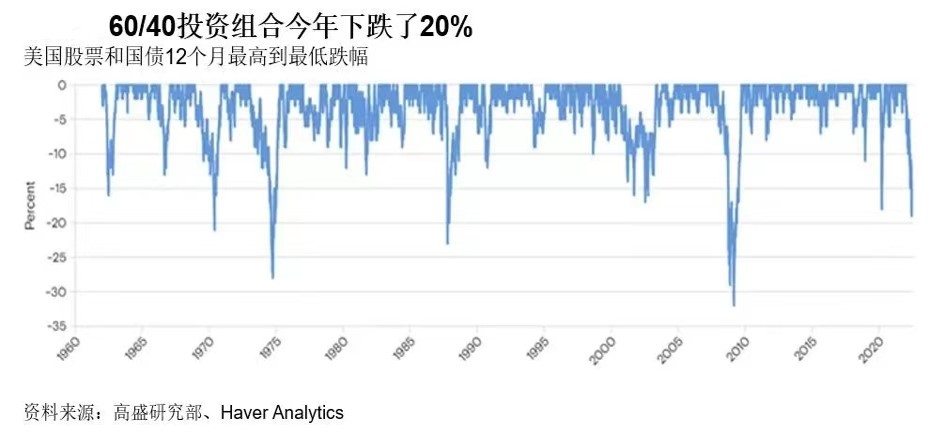

干旱、高温,以及随之而来的粮食和能源危机,再叠加地缘政治和疫情对供应链的不利影响,导致海外多国的通胀水平日渐走高,美国等发达市场的CPI同比普遍在8%以上的水平,英国的通胀同比水平已经达到两位数。对于资本市场来说,投资理财也面临较为严峻的环境,根据高盛研究部和Haver Analytics的数据,2022年上半年传统股债60/40组合遭受很大挫折,美国股票和国债投资组合的跌幅大概维持在20%左右的水平。

一众资本市场大佬也在二季度迎来不同程度的亏损。据金十数据统计,2022年二季度索罗斯的索罗斯基金总投资收益率约为-29.9%,朱利安·罗伯逊的老虎环球基金总投资收益率约为-26.26%,巴菲特的伯克希尔哈撒韦总投资收益率约为-18.09%。当然,大佬们的亏损幅度也存在差异性,但众多专业人士的亏损多少能够说明:今年做资产配置是非常难的。往年“灵验过”的传统股债60/40组合也不再有效,今年股、债同涨、同跌的现象非常明显,走势几乎沿着同一个方向演进。

二

如何应对?不一味追求收益,积极进行资产管理

在当前复杂的市场环境下,王智强博士给投资者海外投资的建议是:

-

不要一味的追求收益(或风险)

-

更积极的做好资产管理

现阶段,全球经济普遍面临“低增长+高通胀”的风险,建议投资者在进行资产管理时更多关注在“低增长+高通胀”环境下更占优的资产品类,比如与通胀挂钩的债券商品、基础设施建设等。

此外,包括房地产、林地、农田、能源在内的实物资产,也在高通胀环境下也更具优势。最近,高盛研究部资产配置研究主管Christian Mueller-Glissmann就公开表示:“鉴于我们现在所知道的,脱碳、去全球化以及消除收入不平等可能会导致更高的结构性通胀压力。因此,我认为与60/40投资组合相比,股票、债券和实物资产各占三分之一是一个更好的起点。”持有与之类似观点的还有著名机构KKR,其指出,相比与传统的60/40组合,投资者不妨考虑构建新的增强版的40/30/30组合,其中股票、债券和另类资产(房地产、私募债和基础设施建设)的比例分别为40%、30%和30%。

把实物资产纳入投资者的海外资产配置篮子中,在当前具有较大必要性和紧迫性。夏天我们面临的是干旱、高温等,那么进入冬天,我们有没有可能迎来一个寒冬,以及由此衍生的风险环境(例如能源危机)?大家是否为迎接冬天而做好了准备(无论在现实生活中还是在投资中)?

三

“抗通胀神器”:

全球基础设施建设资产

以全球基础设施建设资产为例,其下包含的资产类别很多,包括交通运输、公用设施、可再生能源、能源中游产业、数据信息以及其他社会基础设施等。

来源:博枫资产

概括来说,基建资产主要具有四大特点:

-

通常能提供比较稳定的现金流

发达市场成熟的基建项目,有望提供长期、可预期现金流收益;

-

内嵌抗通胀条款

内嵌抗通胀条款的基建合约,有能力将通胀向下传导,成为优质的抗通胀资产;

-

高质量对手方

基建合约的高质量对手方和“照付不议”条款,有利于帮助投资者在经济下行周期依然获得相对稳定的现金流;

-

受经济周期扰动较小

基建资产受经济周期扰动小,与其他大类资产相关性低,加入资产配置中,可在一定程度上有效分散风险,抵御经济下行波动。

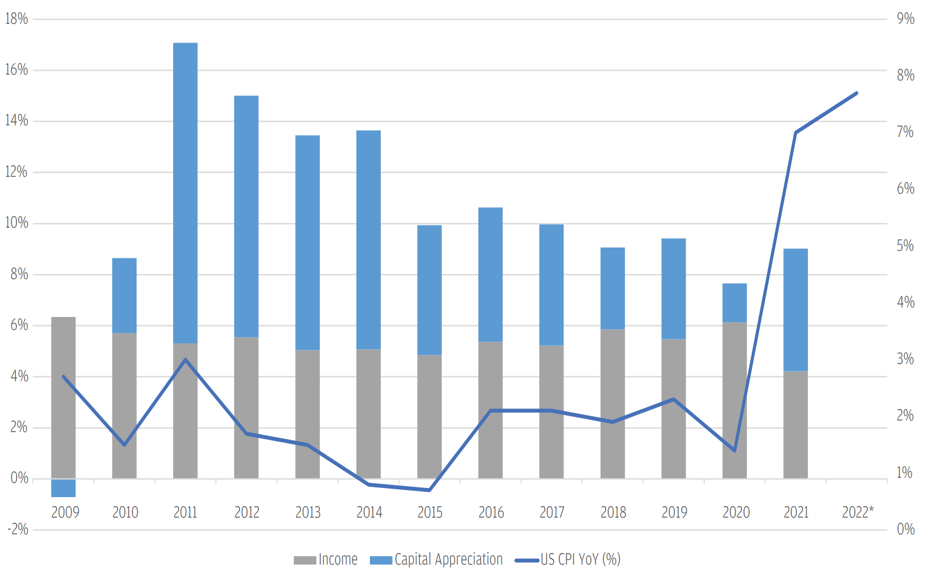

如下图所示,无论通胀环境如何变化,基础设施资产的收入现金流(灰色柱)是相对稳定的,而其资产增值部分(蓝色柱)在通胀环境下更为受益,因而此类资产在高通胀环境下往往更受投资者青睐。

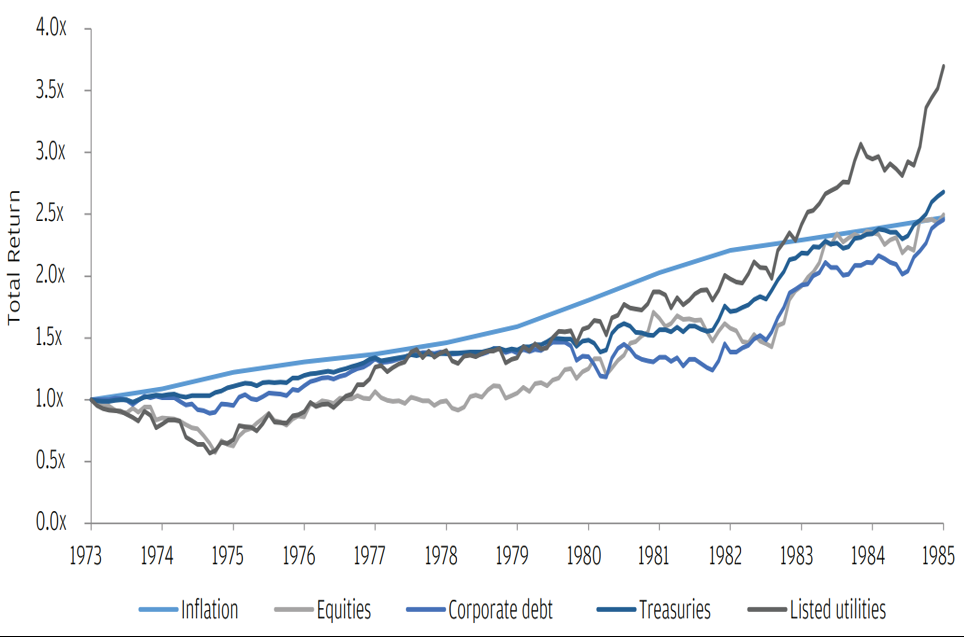

历史经验也告诉我们:在上一轮美国高通胀时期(70年代末-80年代中旬),美国公用事业类上市公司的股票的表现好于其他资产类别(见下图)。

来源:MSCI, Bloomberg, IMF, JPMAM

四

结论

我们预计,2022年海外通胀形势短期仍将不断加剧,但基础设施资产或将获益。事实上,很多大型基金已经开始了行动:从去年开始,挪威主权财富基金的投资组合当中,第一次出现了基础设施建设这一类别;另一个典型的例子是耶鲁大学捐赠基金,耶鲁大学捐赠基金的投资业绩在美国大学捐赠基金会中长期名列前茅,其中一个重要原因就是他们在自己的投资篮子中配置了大量的实物资产类。因此,对投资者而言,在严峻气候环境和高通胀经济环境叠加的当下,将基建等实物资产纳入自己的投资篮子中,是一个值得尝试的选择~