CIO Letter:模糊的正确往往好过精确的错误

全文2860字,阅读约需5分钟

嘉实财富研究与投资者回报中心

当地时间5月18日美股大跌,但隔夜A股市场却低开高走,一路强势。我们认为,市场磨底若接近了尾声,就没必要再去锱铢必较,回头找下跌的理由。反而是震荡回调的阶段,给了我们入场建仓的窗口,弥足珍贵。

近日客户常问这几个话题,1)磨底要磨多久?2)什么时间抄底?3)该怎么抄,抄什么好?坦白来讲,这是没法精确回答的灵魂问题。但模糊的正确总要好过精确的错误,但愿我们能带客户勇敢地在模糊的正确中布局,而不要在精确中等待和错过。

一、以史为鉴,提炼规律,

找到趋势反转的线索

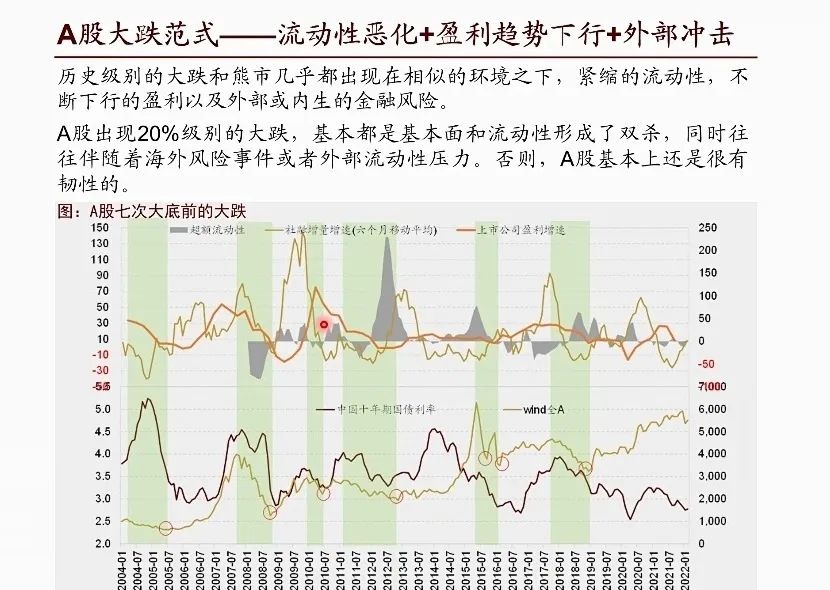

A股下跌是否存在共性?

从历史上看,所有的下跌都无外乎内外因素的共振。此一时,彼一时,历史不会简单地重复,但背后的原因有时候是相通的。当过一段时间回头看的时候,我们或许可以通过历史规律来再一次印证当下的判断。历史上引发A股大跌的因素往往是以下三点:

1)企业盈利趋势下行

2)内部信用紧缩

3)外部冲击加剧(流动性收紧、地缘冲突等)

图1:A股大跌的范式—流动性恶化+盈利趋势下行+外部冲击

来源:招商证券

当前的环境变好了吗?

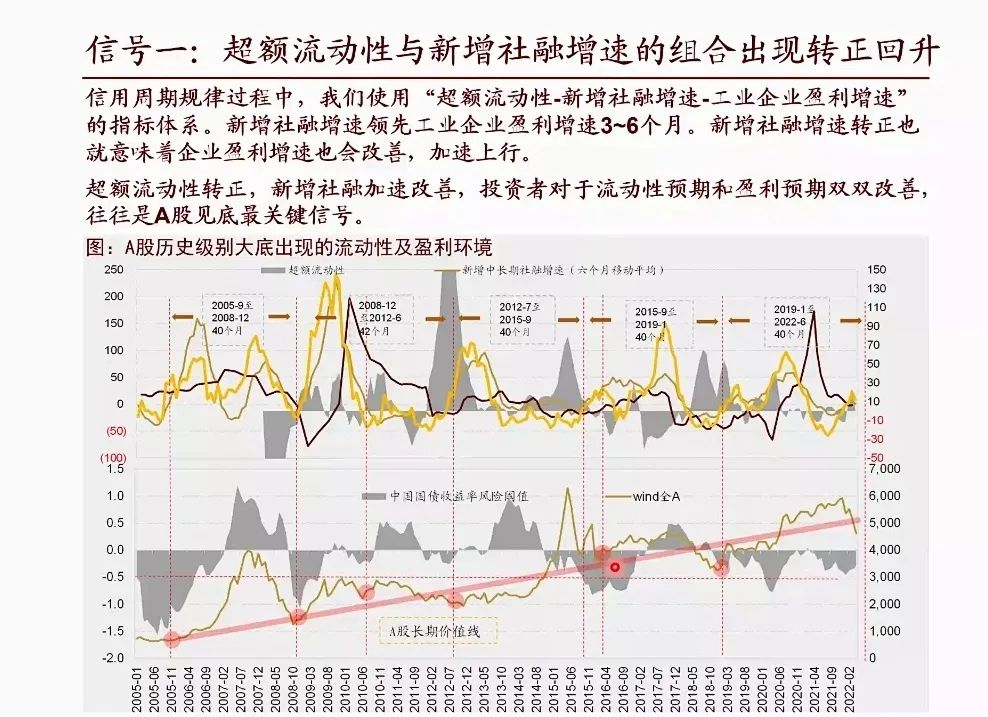

环境正积极向好的方面发展。站在当下时点看,影响前期下跌的3个因素都有好转,或看到了即将边际转好的可能。

1)一是流动性在逐渐转暖。银行的“超储”额度在释放,央行在给商业银行体系注入更多的钱,M1升高,流动性一定程度上在改善。

2)二是社融边际转暖。钱,商业银行不会免费给企业,而是企业要愿意借才行。目前,金融机构在鼓励企业发债或贷款,这些需求都会被统计纳入新增的社融。当企业盈余和百姓手里的资金多了,机构投资意愿变强,那么钱就可能会间接流入股票市场,成为入市资金。

3)企业盈利增速,可能在二季度接近底部。工业企业盈利增速,通常会滞后新增社融增速3-6个月,所以到二季度之后,企业盈利大概率有改善的空间,这时候市场有望系统性好转。

图2:超额流动性与新增社融增速的组合出现转正回升

来源:招商证券

4)外部环境可能过了最糟糕的时候。俄乌冲突,联储加息等对市场的冲击逐渐钝化,目前美国十年期国债爬升最快的时候或已过去。

此外还有两个重要因素,大家别忽略了,当下都看到了:

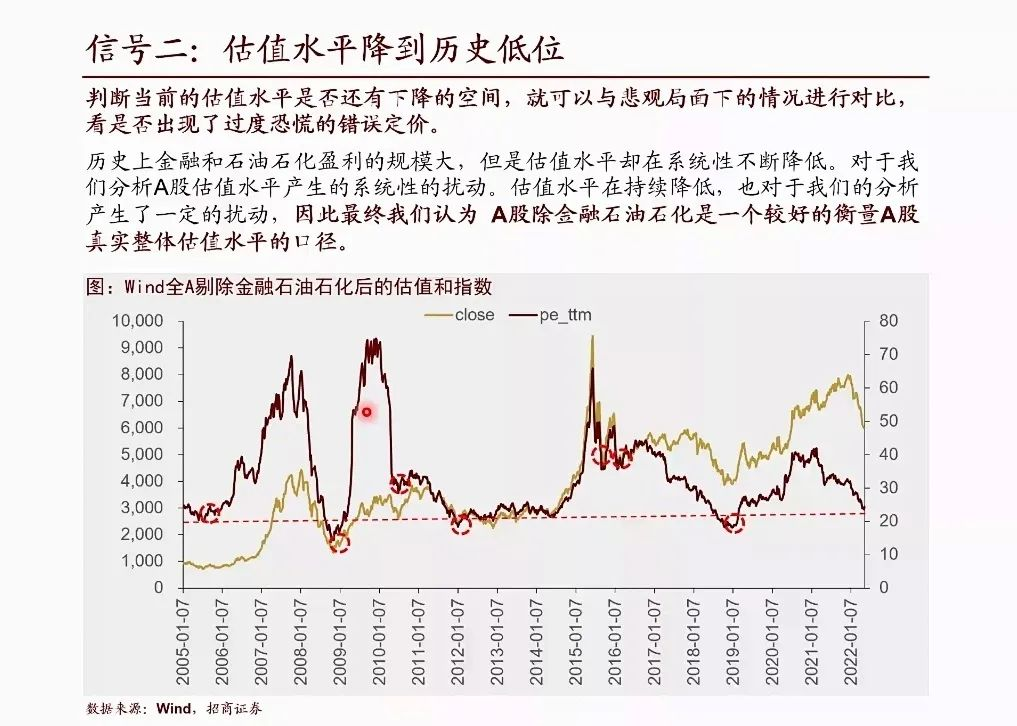

一是当前A股估值确实很低了,历史上看与2008年、2012年、2014年、2018年几次底部区域的时候可以比拟。大家喜欢看估值,估值主要是判断悲观情绪多大程度上被计入价内(price in),在05、12年没有外部冲击下,都是内部因素,A股剔除石油金融板块的估值低到了20倍。2018年叠加了中美贸易战的外部冲击,A股估值最低点是14倍。除此以外,几次底部估值都未曾低于20倍。

二是股票换手率在4月份创了新低,最低迷的情况就是4月26号前后。股票的低换手率往往预示着情绪的低位,对于预示底部区域亦具有一定的指示意义。

图3:估值水平降到历史低位

来源:招商证券

小结一下:

1)国内流动性和基本面的悲观预期有望扭转

2)估值对负面因素消化较为充分

3)外部流动性边际好转

4)成交低迷,4月迎来新低

上述种种,都是不断靠近底部的信号,建议考虑用仓位来应对随时可能的回弹。等到真反弹起来,而手里没有仓位的时候会更焦虑,因为又要再一次面临是不是加仓的问题。

还有最后一个问题客户常问,就是:如果抄底怎么抄?从时间和风格两个层面,跟大家说说历史上发现的规律。

二、选择与反弹节奏形成共振的姿态

反弹中的行业规律

从历史上的7次反弹来看,每一次都少不了这几个板块:电力设备,计算机,电子,军工;材料,能源;必选消费,农林牧渔。

图4:历史上七次见底后行业表现分析

来源:招商证券

图5:七次大底出现后三个月内一级行业表现

来源:招商证券

要说其中的原因,其实这背后有他的逻辑。我们分开来看:

历史上7次大跌后3-6个月,信息技术,可选消费,原材料,这三个板块是见底最快的。究其原因:因为政府要增加支出了。政府借钱,增加原材料采购,材料和周期股获益;社融增速逐步改善,居民可支配收入增加,就会带动必选与可选消费。此外,因为信息技术板块是历史上典型的受益于流动性改善的板块,具有高beta,高弹性特征,风险偏好上升时,配合业绩大概率可能出现一波上涨。

规律上看,尽管这些板块不常会在同一天上涨,但拉长来看,在反弹中是“你方唱罢我登场”。所以我们如果纠结“高成长”还是“稳增长”的话,可以两类风格都配。

具体到产品层面,一些专注于新能源、科技、军工赛道的基金,以及一些专注于可选消费板块的基金,都是当前值得关注的配置类型。

另一种思路是,关注那些前期下跌幅度较深的且继续保持其风格和仓位产品,因为其弹性也相对较高。

此外,一些管理人会采取相对灵活的操作,调整组合的仓位以及配置方向等,也值得予以关注。

反弹中参与时点的历史规律

先说结论,较好的补仓时间是当年企业盈利出现“大负数”的那个季度。对应到今年,大概率在二季度。复盘过往的跌后反弹,都有这么个规律,就是在企业盈利数据“对勾型”见底的那个季度加仓是比较好的。等盈利数据确定性好转后再加仓,就可能晚了。

举例子来看,凡是历史上企业盈利出现“大负数”的季度,比如2009年1季度,2012年4季度,2014年4季度,2018年4季度,2020年1季度,这几次都是买入权益资产的最好时间。

“稳增长”依然是今年的政府工作目标,各种稳增长的手段,包括财政政策、货币政策、产业政策等,工具箱较为丰富,因此经济有望在二季度受到疫情的扰动后,回归到经济修复的道路上来,所以企业盈利也有望从低谷中反弹回升,在三季度及之后得以改善,对权益资产而言相对有利。

这里面唯一要克服的,就是人性里面的恐惧,克服从众心理。这个阶段一再徘徊,对自己而言是更容易求个心安,但对投资而言,却可能在一次次浪费逆转的机会。这或许就是研究和投资的区别,研究要看到确定性的数据才得出结论,但投资力求要先人半步。