开工大吉:牛年第一份投资锦囊

嘉实财富研究与投资者回报中心

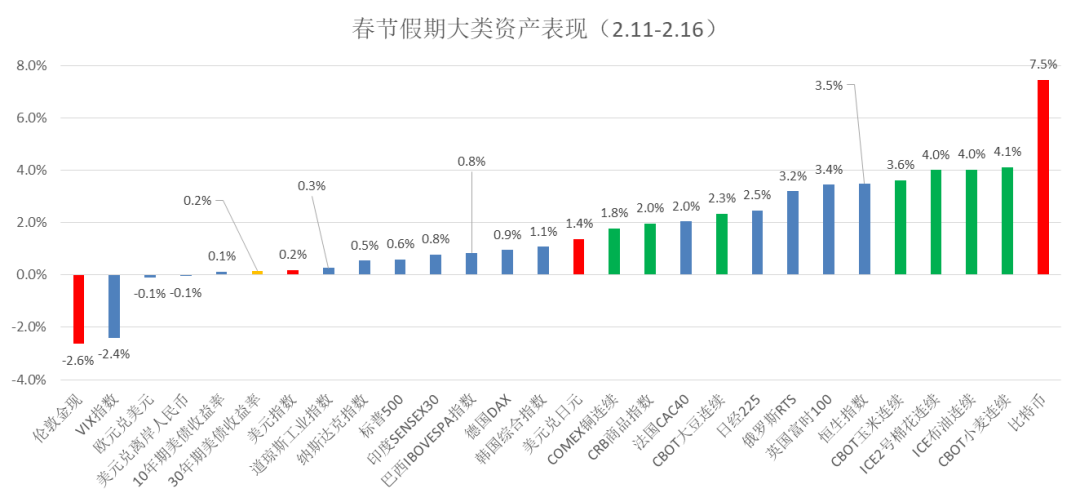

春节期间,海外市场整体向好,主要股市和大宗商品普遍上涨,其中原油大涨近3%,英国、欧洲和港股等涨幅也在2%左右。板块上,美股金融周期领涨,成长龙头如FAAMNG微跌。

相比之下,避险资产就比较惨淡,多数呈下跌之势。美元上涨,实际利率大幅上行,两个因素使得金价大跌3%,重回1800美元/盎司以下。

美国10年期国债收益率本周二(2021年2月16日)飙涨至近一年高点,且仍可能进一步走高;实际利率上行,因能源成本的上升以及财政刺激的前景推动了通胀预期,10年期美国国债收益率突破1.3%,这一数值一度被华尔街人士认为是关键阻力位。全球债市创下2013年以来最差年度开局,长期国债跌势尤烈。

数据来源:Wind

而短期油价的超买程度已经创下近期新高。据报道,严寒气候令美国德州石油产量下降近三分之一,导致布伦特油价应声上涨。另外国际油价的上涨还与一些供给侧的积极预期有关,如OPEC减产预期等。

春节假期期间,10年期美国国债收益率一度升至1.3%以上,较春节前低点大幅抬升19个基点,市场目前关注的是,不断升高的利率水平是否会对市场带来较大压力?是否会阻碍后疫情时代的经济复苏?

市场对美债利率的走高是有预期的,只是大概率没想到会这么激烈。利率的抬升必然会从贴现率和边际资金成本上带来负面影响,但是从最终结果上,在绝对水平没到很高位置前,风险偏好和盈利的改善可以起到一定抵消效果。

美联储主席鲍威尔稍早时也表示,美联储将继续通过低利率和大量购买资产来支持美国经济。他强调劳动力市场目前仍然受到新冠肺炎的影响。鲍威尔为美联储的货币政策立场辩护,重申即使通胀暂时超过2%,美联储也不会考虑加息。他表示,在削减每月1200亿美元的资产购买规模之前,美联储需要在就业和通胀目标上看到“实质性进展”。

此外,虽然10年期美国国债收益率一度突破1.3%,但是长债收益率更多反映的是远期的通胀和经济预期,而更多反映当下流动性和货币政策环境的短债收益率,比如说2年期美国国债收益率仍然维持在底部,反映当下短期内的全球流动性仍然保持充裕。

数据来源:Wind

我们认为,未来我们或将在较长时期内处于一个低利率的环境中,货币有可能持续超发。与其担心利率,不如去放眼找收益,找到有较强能力提供相对稳定现金流的好企业。

短期来看,“春节后-两会前” 这一阶段是历年一季度胜率最高区间。原因或是来自于投资者出于规避春节假期间不确定性的考虑而降低的仓位,节后可能回流;同时两会前夕往往是改革、宽松政策等预期比较高涨的时期。考虑到春节期间海外权益市场的普涨,我们建议请拿好你手中的基金,今年的高胜率区间值得期待!

长期来看,在属于权益时代的大背景不改变的情况下,和老百姓最相关的核心资产,就是优秀管理人、优质权益基金。越是在过剩时代,我们反而更要追逐稀缺。对基金经理而言,找对稀缺公司、占对稀缺赛道最重要;而对我们大众百姓理财而言,找到少数优秀的基金管理人最重要。把投资理财交给少数专业的人来做,这或许是让财富乘风而起相对最简单有效的方法!

据天风证券计算,自2021年1月1日起至20201年2月10日,已有96只新发偏股基金合计发行规模约4,900亿;当前至2月底,正在认购或即将开始认购的主动偏股类基金共44只,其中25只公布募集上限,平均上限为66亿,如果没有公布募集上限的19只基金平均募集规模按20-50亿计算,那么当前至2月底总募集规模约为2,040-2,610亿。

照此测算,2021年1-2月公募基金发行总规模可能在6,985-7,555亿之间,这意味着“百姓资产搬家→基金加仓核心资产→核心资产上涨→资产继续搬家”的正循环目前来看有可能延续。

嘉实财富有丰富的产品储备,权益优选一马当先:

东方红启东三年持有期、东方红睿元三年定开,给自己一个三年之约,追求收获“时间的玫瑰”;

嘉实竞争力优选,价值成长大师洪流新发产品;

银华心享一年持有期,李晓星、张萍双金牛挂帅构筑双引擎;

嘉实财富投顾千里马账户组合,甄选全市场优质管理人管理的有2年持有期限制的基金,力争真正将产品组合收益变成投资者收益!

(投资者投资产品/产品组合前,请认真阅读产品/产品组合相关法律文件,结合自身风险承受能力选择适合的产品/产品组合。)