财富嘉油站 | 美股周线七连跌后反弹,能否持续?

全文1830字,阅读约需3分钟

上周,国内股指的表现以下跌为主,但海外股市却走出了明显不一样的行情,尤其是美股市场出现了较为大幅的反弹。不论是道琼斯指数、标普500指数还是纳斯达克指数,都出现了明显的上涨。

我们都知道在此之前,美股已经经历了一段长时间的连续下跌,如果以周线来看,道琼斯指数经历了8周的连续下跌,标普500指数和纳斯达克指数经历了7周的连续下跌,所以接下来我们就跟大家聊一聊美股市场的反弹能否持续下去。

壹

短期反弹概率较大

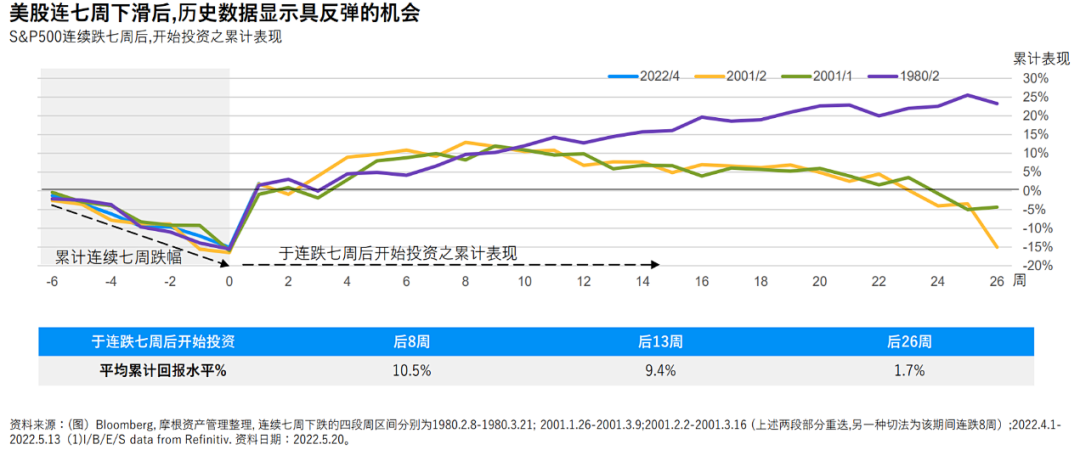

首先我们来看一下历史数据的情况。下图是摩根资产统计的历史上标普500指数连续7周下跌之后的市场走势。大家可以看到,图中非常明显的就是:历史上美股市场累计连续7周下跌的话已经几乎是极限了,出现7周连跌之后,短期往往会有反弹出现。

事实上,根据历史经验来看,短期美股市场的回弹其实是在意料之中的,也是比较正常的。而且按照目前的回弹水平而言,应该说美股市场未来还有一定的短期回弹空间。

后市路径取决于基本面

贰

美股市场往后会怎么走?市场存在着不同的路径演绎版本,具体路径还要取决于整个经济的基本面。

首先,我们要知道这次市场反弹的契机是什么?反弹的契机其实就是市场对于美联储快速加息的预期有所减弱。之前,美债收益率经历过一波持续的拉升之后,市场开始认为快速的加息会对经济造成比较明显的拖累,所以市场预判本轮快速加息的路径可能会比较短。

加息路径

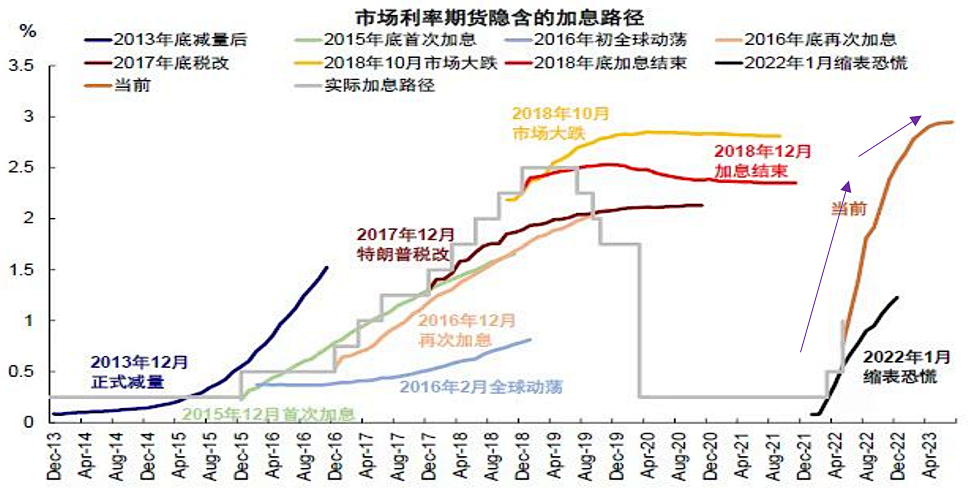

来源:中金

市场利率期货隐含的加息路径图(上图)显示:最快的加息进程大概在秋天就能实现,再往后的话加息路径会逐渐趋缓,所以市场现在预期到了这一点。既然已经预期到了这一点,那么市场的恐慌情绪就会相对减弱。

这样一种路径能够兑现的话意味着什么?意味着短期基准利率的顶点不会特别高。而如果市场现在普遍认可中性利率不会走高,比如说预期中性利率不会摸到3%-3.5%的水平,那也就意味着美联储未来加息的高度、幅度不会特别大。

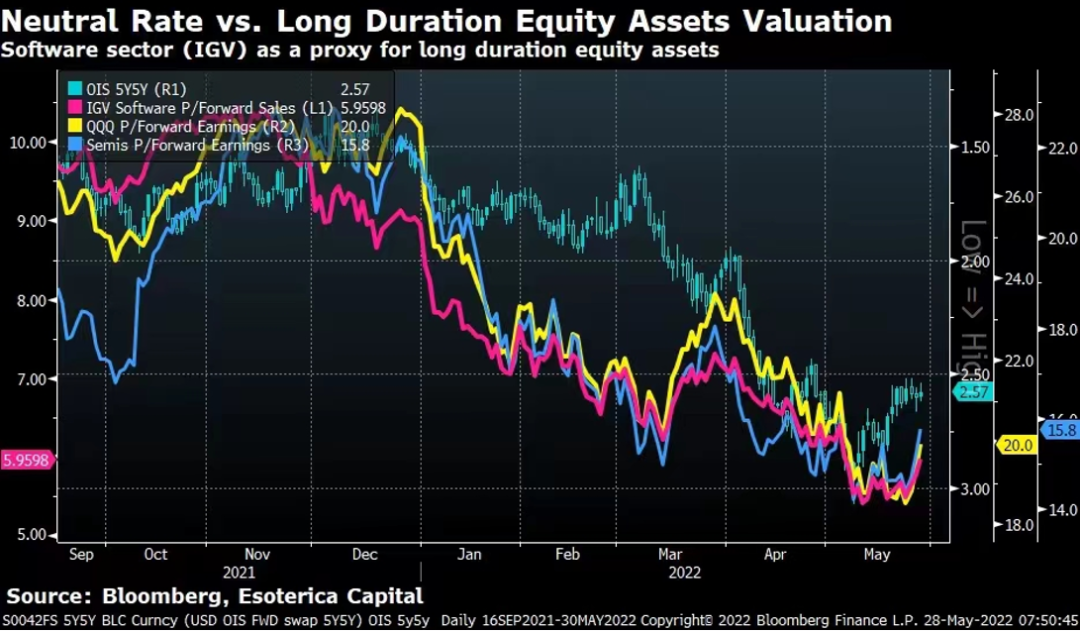

来源:彭博社、Esoterica Capital

彭博所统计的中性利率和长久期股票资产估值之间的关系图(上图)显示:利率越高的话,股票资产的估值就越低;而利率越低的话,股票资产的估值就会抬升。那也就意味着大概从今年5月中旬开始,市场对中性利率的预期是有下降的,所以市场的估值或将会出现明显的修复。

以上就是美股市场本轮发生短期反弹的一个基本逻辑。因为短期经济基本面没有发生实质性的明显变化,也没有特别强劲的数据公布,出现反弹主要还是因为市场对利率的预期发生了反转,才导致股市的估值在短期内明显回升。

叁

中期预判:

高波动行情下小幅震荡上行

如果站在中期视角看美股市场,我们的判断是:市场表现还是要取决于未来利率和经济两方之间的配合情况。短期市场的超卖已经被修正了,后市其实更加取决于经济增长(即盈利面)和美联储利率政策(估值)之间的权衡。

因此,美股市场的高波动行情,大概率还会持续。

从估值的角度来说,截至2022年5月22日,标普500指数12个月动态P/E约为17.50倍,基本处于历史的平均线水平(见下图)。未来即使货币政策略有些超预期,能够导致的估值压力也会相对有限。

来源:中金

从盈利的角度来说,今年市场一致的预期大概认为,标普500指数的盈利大概能够保持同比增长8%左右的水平。

所以综上所述,站在短期视角,我们对美股市场保持较为乐观的预判;而站在中期视角,美股市场或将维持高波动行情下小幅震荡上行的局面,这就是我们对美股后市的判断。